Kockázati szint és részvényhányad

Ha meggyőztük magunkat, hogy részvényt (is) vegyünk, az első kérdés, amire válaszolnunk kell az az, hogy az árfolyammozgások mekkora mértékét tudjuk elviselni anélkül, hogy pánikba essünk, és portfóliónkat eladjuk, hogy biztonságosabb befektetés után nézzünk. Mindenki szereti az évi 50%-os hozamot, de sokkal nehezebben viseli el, ha ugyanekkora veszteséget szenved el. Célszerű megfogalmaznunk ezért azt az éves veszteséget, aminél többet még átmenetileg sem tudunk elviselni.

Ha ez a szám megvan, már aránylag könnyű meghatározni a kötvények és részvények megfelelő arányát a portfólióban. Tegyük föl, hogy a maximális éves veszteségszint, amit tolerálni tudunk 10%. Tegyük föl emellett, hogy a kockázatmentes befektetés éves várható hozama 6%, éves szórása 0% (így a korreláció is nulla a két eszköz hozama között), a részvények éves várható hozama 15%, éves szórása pedig 20%.

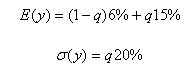

Ha a részvényarány q, akkor a portfóliónk várható hozama és szórása

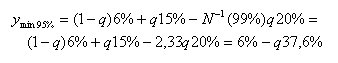

Az az érték, aminél az egy éves veszteség 99% valószínűséggel magasabb lesz, az nem más, mint

Ha azt szeretnénk, hogy ez -10%-nál nagyobb legyen, akkor a részvényarány 42,5% legyen.

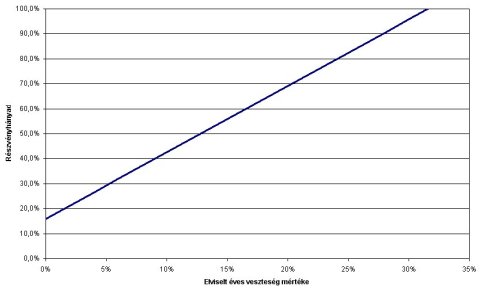

A fenti képlet által leírt összefüggést a következő ábrában is ábrázoltuk, amelyből mindenki kiolvashatja a számára megfelelő részvényhányadot.

Többféle elmélet szól arról, hogy az optimális részvényarány változik-e az idő függvényében. A gyakorlati szakemberek általában azt mondják, hogy igen, tehát a részvényarány folyamatos csökkenését javasolják a befektetési időtáv előrehaladtával. Az elméleti ellentábor azzal érvel, hogy ha valakinek az időtáv első felében inkább negatív hozamok, az időtáv második felében viszont inkább pozitív hozamok „jutnak”, a részvényarány folyamatos csökkentésével nem tudja elérni a portfóliótól elvárható átlagos hozamot.

Aktív vagy passzív stratégia?