Befektetési tippek kiértékelése

totht, 2009.02.02, hétfő, 01:17

Cikkünk az írásakor (2009.02.02) érvényes piaci állapotot tükrözi. Befektetési döntések meghozatala előtt mindig tájékozódjon az aktuális piaci helyzetről.

Ne maradjon le frissítéseinkről, regisztráljon és kérje hírlevelünket! Iratkozzon fel RSS csatornánkra!

Elérkezett az idő, hogy kiértékeljük az eddigi befektetési tippjeinket. Ahol készítettünk konkrét portfóliót, ott annak a teljesítményét vizsgáljuk a benchmarkhoz viszonyítva. Az időintervallum minden esetben a befektetési tipp megjelenésével kezdődik, és január 31-én végződik.

Lehetőségek az állampapírpiacon

Cikkünkben állampapírok vásárlását javasoltuk rövid, illetve középtávra is, valamint hozamszint-csökkenést prognosztizáltunk. Ez be is következett, ugyanis az akkor megfigyelt 12,5%-os hozamok azóta 10% körülire csökkentek, a hozamgörbe lejjebb tolódott. Így az állampapírok drágultak. Aki rövidtávra, értékesítési céllal vásárolt, most árfolyamnyereséggel adhatja el a kötvényeket, aki pedig hosszútávra tervezett, lejáratig megtartva magas hozamot realizálhat.

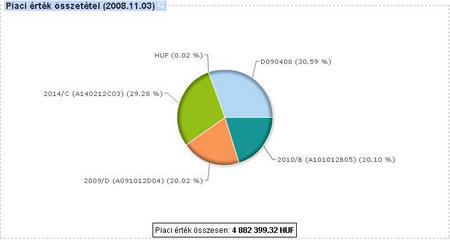

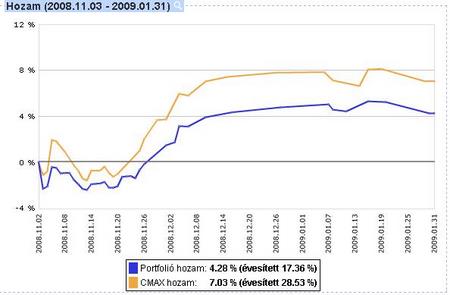

A nefolio.hu online portfóliókezelő rendszerében mi is készítettünk egy állampapírokból álló portfóliót. 5 millió forint értékben vásároltunk diszkont-kincstárjegyet, illetve államkötvényeket. A portfólió kezdeti összetételét, és a benchmarkhoz (CMAX-index) képest elért teljesítményét az alábbi ábrák mutatják:

A portfólió értéke induláskor azért kevesebb, mint a befektetett összeg, mert olyan árfolyamon kerültek be az állampapírok, amilyenen a forgalmazóknál hozzá lehet jutni. Tehát a spread miatt induláskor veszítünk.

A hozamszint-csökkenés hatására a portfólióban lévő állampapírok árfolyama nőtt, így 3 hónap alatt 4,28%-os hozamot értünk el, ami kockázatmentes eszköztől meglehetősen jónak számít. A benchmark, azaz a CMAX-index jobb teljesítménye egyrészt azzal magyarázható, hogy abban szerepelnek a hosszú lejáratú kötvények is, melyeknek az árfolyamára jobban hatott a hozamszint-csökkenés. Másrészt a már említett spread miatt induláskor buktunk körülbelül 2%-ot.

Vonzó osztalékpapírok

Az alacsony részvényárfolyamok miatt az osztalékot fizető részvények egyre magasabb osztalékhozammal kecsegtetnek, ezért javasoltuk ezeknek a vásárlását. Az osztalékfizetés időszaka társaságtól függően május-július körül van, így a piac már elkezdte beárazni az osztalékot.

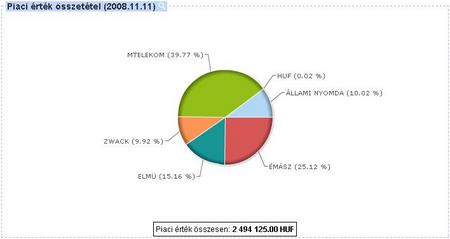

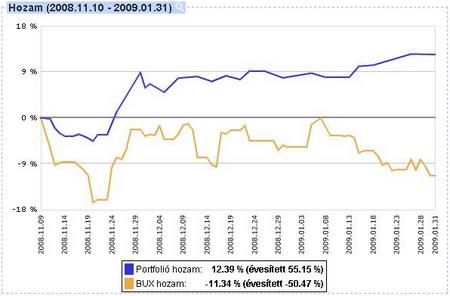

Online portfóliókezelő rendszerünkben létrehoztunk egy 5 osztalékpapírból álló portfóliót, 2.500.000 Ft befektetésével. A kezdeti (2008.11.11.) összetételt, valamint az eddig elért teljesítményt az alábbi ábrák mutatják:

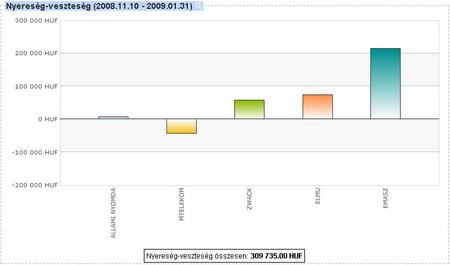

Induláskor az MTELEKOM azért szerepel 40%-os súllyal, mert novemberben ez tűnt a legígéretesebb osztalékrészvénynek árfolyamára vetített 13%-os osztalékhozamával. Annak ellenére, hogy pont az MTELEKOM árfolyama alacsonyabb, mint november 11-én, a portfólió 3 hónap alatt 12,39%-os hozamot ért el, tehát jelenleg 2.809.735 Ft-ot ér. Ez azért kiemelkedő, mert ugyanezen időszak alatt a BUX-index 11,34%-os negatív hozamot produkált. A portfóliónk értékéhez még hozzá kell adnunk 24 * 1300 = 31200 forintot a ZWACK részvények osztalékelőlege miatt, ugyanis az utolsó kereskedési nap az osztalékot tartalmazó részvénnyel (E-8 nap) január 28-án volt, az osztalékot viszont csak február 9-től kezdik el kifizetni. Ezért az árfolyamból már kikerült az osztalék, azonban a számlánkra még nem érkezett meg.

Ha megnézzük a termékszintű nyereség-veszteség grafikont, akkor láthatjuk, hogy a kiemelkedő teljesítményhez elsősorban az ÉMÁSZ járult hozzá, valamint relatív kis súlyához (10%) képest a ZWACK. Utóbbi árfolyama váratlan osztalékelőleg kifizetésének bejelentésével ugrott meg jelentősen.

Tippek a válság idejére

Rövid távon elsősorban bankbetétet és állampapírt ajánlottunk kockázatkerülőknek. Azóta az állampapírok hozama csökkent (árfolyamuk emelkedett), valamint a bankbetétek akciós kamatai is lejjebb mentek az akkori 13,5%-ról 11%-ra. Így jól járt az, aki még novemberben kötötte le a pénzét 3-6 hónapra.

Az aranyra vonatkozó tippünk egyelőre még nem jött be, az árfolyam november óta emelkedett, azonban még mindig meglehetősen kockázatos eszköznek tartjuk, bármikor kipukkadhat a buborék.

Az ingatlanárak azonban esésnek indultak, az ingatlanpiacon hozamszint-növekedés következett be. Az ingatlanalapok is kénytelenek szembenézni ezzel, és újraértékeltetni portfólióikat. Erről bővebben ingatlanalapokról szóló cikkünkben olvashat..

A részvénypiaci emelkedés egyelőre várat magára, de azt eleve hosszú távú befektetésként javasoltuk, 2 és fél hónap alatt nem lehet messzemenő konzekvenciát levonni.

Olcsó bankszektor

Sajnos a bankszektor feltámadása még várat magára, így banki részvényeket tartalmazó ETF tippjeink nem váltak be. Mindhárom ETF 25-30%-kal ér kevesebbet, mint december közepén. Azonban továbbra is várjuk a fordulatot, különösképp, ha megvalósul a „Bad bank”, azaz a rossz bank létrehozása az USA-ban.

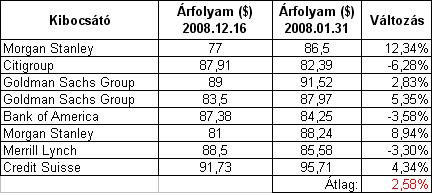

A banki kötvények árfolyamában az alábbi változások következtek be december közepe óta:

Látható, hogy az esetek többségében árfolyam növekedés következett be, kiemelkedő például a Morgen Stanley 2014-es lejáratú kötvényének a teljesítménye. A Citigroup kötvényének árfolyama csökkent jelentősen, ebben természetesen közrejátszott az S&P és a Moody’s leminősítése. Átlagban azonban pozitív, 2,58%-os hozamot produkáltak a banki kötvények, ami 1 hónap alatt jó teljesíménynek mondható.

5 leárazott külföldi részvény az új évre

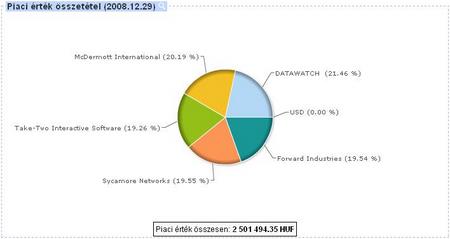

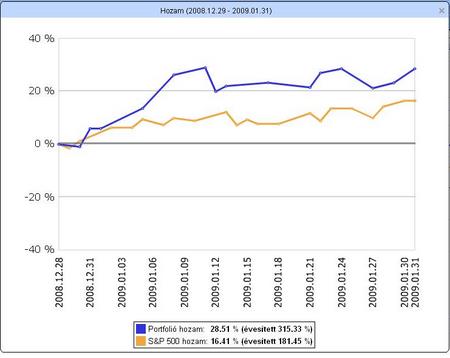

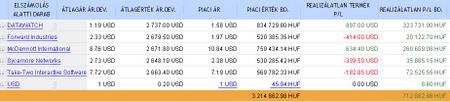

December végén különböző mutatók (P/E, P/S, net cash per share) alapján 5 részvényt ajánlottunk. A fundamentálisan alulárazott részvényekből a portfóliókezelő rendszerünkben kialakítottunk egy portfóliót 2,5 millió forint befektetéssel. Az alábbi ábrák ennek a portfóliónak az összetételét, és januári teljesítményét mutatják:

Látható, hogy az 5 részvényből 2-nek az árfolyama emelkedett, a másik háromé csökkent, azonban a Datawatch, és a McDermott 32%-os, illetve 23%-os emelkedése elég volt ahhoz, hogy jelentősen felülteljesítsük a benchmarkot (S&P 500). A portfólió kiemelkedő teljesítményéhez az is hozzájárult, hogy a dollár sokat erősödött januárban a forinttal szemben. Ez a hatás azonban az S&P 500 index teljesítményében is benne van, tehát elmondhatjuk, hogy portfóliónk 12%-kal teljesítette felül a benchmarkot mindössze 1 hónap alatt!

Lehetőségek az állampapírpiacon

Cikkünkben állampapírok vásárlását javasoltuk rövid, illetve középtávra is, valamint hozamszint-csökkenést prognosztizáltunk. Ez be is következett, ugyanis az akkor megfigyelt 12,5%-os hozamok azóta 10% körülire csökkentek, a hozamgörbe lejjebb tolódott. Így az állampapírok drágultak. Aki rövidtávra, értékesítési céllal vásárolt, most árfolyamnyereséggel adhatja el a kötvényeket, aki pedig hosszútávra tervezett, lejáratig megtartva magas hozamot realizálhat.

A nefolio.hu online portfóliókezelő rendszerében mi is készítettünk egy állampapírokból álló portfóliót. 5 millió forint értékben vásároltunk diszkont-kincstárjegyet, illetve államkötvényeket. A portfólió kezdeti összetételét, és a benchmarkhoz (CMAX-index) képest elért teljesítményét az alábbi ábrák mutatják:

A portfólió értéke induláskor azért kevesebb, mint a befektetett összeg, mert olyan árfolyamon kerültek be az állampapírok, amilyenen a forgalmazóknál hozzá lehet jutni. Tehát a spread miatt induláskor veszítünk.

A hozamszint-csökkenés hatására a portfólióban lévő állampapírok árfolyama nőtt, így 3 hónap alatt 4,28%-os hozamot értünk el, ami kockázatmentes eszköztől meglehetősen jónak számít. A benchmark, azaz a CMAX-index jobb teljesítménye egyrészt azzal magyarázható, hogy abban szerepelnek a hosszú lejáratú kötvények is, melyeknek az árfolyamára jobban hatott a hozamszint-csökkenés. Másrészt a már említett spread miatt induláskor buktunk körülbelül 2%-ot.

Vonzó osztalékpapírok

Az alacsony részvényárfolyamok miatt az osztalékot fizető részvények egyre magasabb osztalékhozammal kecsegtetnek, ezért javasoltuk ezeknek a vásárlását. Az osztalékfizetés időszaka társaságtól függően május-július körül van, így a piac már elkezdte beárazni az osztalékot.

Online portfóliókezelő rendszerünkben létrehoztunk egy 5 osztalékpapírból álló portfóliót, 2.500.000 Ft befektetésével. A kezdeti (2008.11.11.) összetételt, valamint az eddig elért teljesítményt az alábbi ábrák mutatják:

Induláskor az MTELEKOM azért szerepel 40%-os súllyal, mert novemberben ez tűnt a legígéretesebb osztalékrészvénynek árfolyamára vetített 13%-os osztalékhozamával. Annak ellenére, hogy pont az MTELEKOM árfolyama alacsonyabb, mint november 11-én, a portfólió 3 hónap alatt 12,39%-os hozamot ért el, tehát jelenleg 2.809.735 Ft-ot ér. Ez azért kiemelkedő, mert ugyanezen időszak alatt a BUX-index 11,34%-os negatív hozamot produkált. A portfóliónk értékéhez még hozzá kell adnunk 24 * 1300 = 31200 forintot a ZWACK részvények osztalékelőlege miatt, ugyanis az utolsó kereskedési nap az osztalékot tartalmazó részvénnyel (E-8 nap) január 28-án volt, az osztalékot viszont csak február 9-től kezdik el kifizetni. Ezért az árfolyamból már kikerült az osztalék, azonban a számlánkra még nem érkezett meg.

Ha megnézzük a termékszintű nyereség-veszteség grafikont, akkor láthatjuk, hogy a kiemelkedő teljesítményhez elsősorban az ÉMÁSZ járult hozzá, valamint relatív kis súlyához (10%) képest a ZWACK. Utóbbi árfolyama váratlan osztalékelőleg kifizetésének bejelentésével ugrott meg jelentősen.

Tippek a válság idejére

Rövid távon elsősorban bankbetétet és állampapírt ajánlottunk kockázatkerülőknek. Azóta az állampapírok hozama csökkent (árfolyamuk emelkedett), valamint a bankbetétek akciós kamatai is lejjebb mentek az akkori 13,5%-ról 11%-ra. Így jól járt az, aki még novemberben kötötte le a pénzét 3-6 hónapra.

Az aranyra vonatkozó tippünk egyelőre még nem jött be, az árfolyam november óta emelkedett, azonban még mindig meglehetősen kockázatos eszköznek tartjuk, bármikor kipukkadhat a buborék.

Az ingatlanárak azonban esésnek indultak, az ingatlanpiacon hozamszint-növekedés következett be. Az ingatlanalapok is kénytelenek szembenézni ezzel, és újraértékeltetni portfólióikat. Erről bővebben ingatlanalapokról szóló cikkünkben olvashat..

A részvénypiaci emelkedés egyelőre várat magára, de azt eleve hosszú távú befektetésként javasoltuk, 2 és fél hónap alatt nem lehet messzemenő konzekvenciát levonni.

Olcsó bankszektor

Sajnos a bankszektor feltámadása még várat magára, így banki részvényeket tartalmazó ETF tippjeink nem váltak be. Mindhárom ETF 25-30%-kal ér kevesebbet, mint december közepén. Azonban továbbra is várjuk a fordulatot, különösképp, ha megvalósul a „Bad bank”, azaz a rossz bank létrehozása az USA-ban.

A banki kötvények árfolyamában az alábbi változások következtek be december közepe óta:

Látható, hogy az esetek többségében árfolyam növekedés következett be, kiemelkedő például a Morgen Stanley 2014-es lejáratú kötvényének a teljesítménye. A Citigroup kötvényének árfolyama csökkent jelentősen, ebben természetesen közrejátszott az S&P és a Moody’s leminősítése. Átlagban azonban pozitív, 2,58%-os hozamot produkáltak a banki kötvények, ami 1 hónap alatt jó teljesíménynek mondható.

5 leárazott külföldi részvény az új évre

December végén különböző mutatók (P/E, P/S, net cash per share) alapján 5 részvényt ajánlottunk. A fundamentálisan alulárazott részvényekből a portfóliókezelő rendszerünkben kialakítottunk egy portfóliót 2,5 millió forint befektetéssel. Az alábbi ábrák ennek a portfóliónak az összetételét, és januári teljesítményét mutatják:

Látható, hogy az 5 részvényből 2-nek az árfolyama emelkedett, a másik háromé csökkent, azonban a Datawatch, és a McDermott 32%-os, illetve 23%-os emelkedése elég volt ahhoz, hogy jelentősen felülteljesítsük a benchmarkot (S&P 500). A portfólió kiemelkedő teljesítményéhez az is hozzájárult, hogy a dollár sokat erősödött januárban a forinttal szemben. Ez a hatás azonban az S&P 500 index teljesítményében is benne van, tehát elmondhatjuk, hogy portfóliónk 12%-kal teljesítette felül a benchmarkot mindössze 1 hónap alatt!

Hozzászólások

Hozzászólás