Mi változott az ingatlanalapoknál a felfüggesztés óta?

totht, 2008.12.31, szerda, 11:49

Cikkünk az írásakor (2008.12.31) érvényes piaci állapotot tükrözi. Befektetési döntések meghozatala előtt mindig tájékozódjon az aktuális piaci helyzetről.

Ne maradjon le frissítéseinkről, regisztráljon és kérje hírlevelünket! Iratkozzon fel RSS csatornánkra!

Az óriási tőkekivonások következtében a PSZÁF november 7-én 10 munkanapra felfüggesztette a nyíltvégű ingatlanalapok forgalmazását. A befektetési jegyek forgalmazása azóta újraindult, cikkünkben azt vizsgáljuk, hogy milyen változások történtek az egyes ingatlanalapoknál.

Előzmények

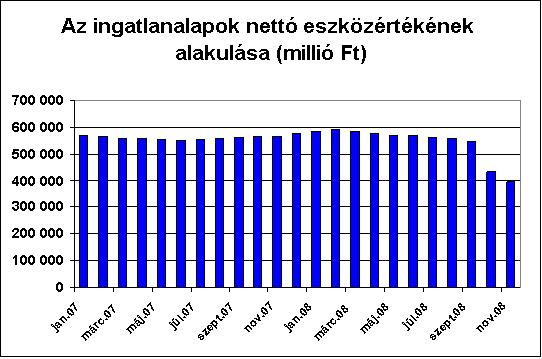

Mint ismeretes, a befektetési alapokból ősszel óriási mennyiségű tőke áramlott ki, és ezt az ingatlanalapok sem kerülhették el. 2 hónap alatt közel 150 milliárd forintot vontak ki a befektetők, ezzel az ingatlanalapok által kezelt vagyon körülbelül 30%-kal csökkent. Esetükben azonban jóval nehezebb a portfóliójuk egyes elemeinek értékesítése, így egyes alapok likviditási problémákkal néztek szembe. Az ingatlanalapok többsége nyíltvégű, így eddig a befektetési jegyek vásárlását és visszaváltását az adott napi 1 jegyre jutó nettó eszközértéken tehettük meg. A visszaváltások kifizetésére az alapok mindig tartanak likvid eszközöket (állampapír, bankbetét) a portfóliójukban, aminek aránya alaptól függően különböző. A probléma abból eredt, hogy egyes alapokból elfogyott a likvid eszköz, és nem tudták teljesíteni befektetők visszaváltási követeléseit. Az ingatlanalapokba fektető befektetési alapok szintén hasonló problémával találták szemben magukat. Ekkor határozott úgy a PSZÁF, hogy 10 napra felfüggeszti a nyíltvégű ingatlanalapok forgalmazását, egyúttal kötelezi az érintett intézményeket, hogy tájékoztassák a befektetési jegyek tulajdonosait az aktuális piaci helyzetről, valamint az ingatlanalapok sajátosságairól, kockázatairól.

Forrás: BAMOSZ

Változások

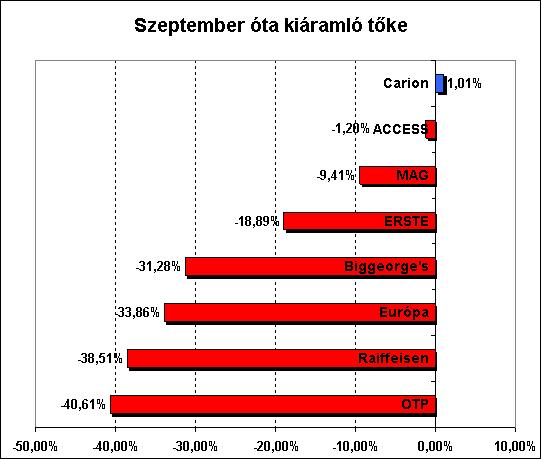

Az egyes ingatlanalapok esetében különböző változások történtek a forgalmazás újraindulásával. Általánosan elmondható azonban, hogy az alapok éltek a törvény adta lehetőséggel, és a korábbi „T” nap helyett „T+90” forgalmazási napra módosították a befektetési jegyek visszaváltásának elszámolását. Ez a gyakorlatban azt jelenti, hogy a befektetők csak 90 forgalmazási nap után juthatnak pénzükhöz, a visszaváltási árfolyam pedig nem a „T” napi (megbízás napja), hanem a „T+90.” napon számított 1 jegyre jutó nettó eszközérték lesz. Azon tulajdonosok számára, akiknek ennél hamarabb lenne szükségük a pénzükre a forgalmazó bankok lombardhitelt nyújtanak – persze magas kamatokkal –, melynek fedezete a birtokolt befektetési jegyek. Egyes alapok bejelentették kérelmüket a zártvégűvé alakulásra, ezzel megvédve a befektetőket a további drasztikus tőkekivonástól. Akadtak olyanok, akik rögtön újraértékeltették portfóliójukat, ami az ingatlanárak esése révén jelentős nettó eszközérték-csökkenéshez vezetett, mások ezt nem tartották szükségesnek. Nézzük mi történt az egyes alapoknál:

OTP ingatlanbefektetési alap: annak ellenére, hogy ebből az alapból áramlott ki a legnagyobb összeg, még mindig jelentős a likvid eszközök volumene, a portfóliónak körülbelül 20%-a. Nem értékeltették újra az ingatlanportfóliót, így a befektetési jegyek árfolyama csak kismértékben csökkent.

Raiffeisen Ingatlan Alap: november végére elfogytak a likvid eszközök az alapból, az újraindulást követően – a többi alaphoz hasonlóan – 90 napra vállalja a befektetési jegyek visszafizetését. Továbbá zártvégűvé alakul, azonban ezt csak úgy teheti meg, ha a jelenlegi tulajdonosoknak egy kedvezményes visszaváltási időszakot hirdet meg.

ERSTE Nyíltvégű Ingatlan Befektetési Alap: portfóliójában még mindig jelentős (50% körüli) likvid eszköz található, ezért is kérelmezte a PSZÁF-től a 90 napos fizetési határidő rövidítését 31 napra, amit a Felügyelet jóvá is hagyott. Az egyetlen olyan ingatlanalap, melynek árfolyama nőtt a forgalmazás újraindulása óta.

Európa Ingatlan Alap: novemberben ez az alap is likviditási problémába ütközött, ingatlanportfóliójának értéke meghaladta a nettó eszközértéket, nem tudták teljesíteni a követeléseket. A forgalmazás újraindulása óta folyamatosan csökkent a befektetési jegyek árfolyama, melyek visszaváltását 90 napos határidőre biztosítják.

Biggeorge’s NV 4: talán ez az ingatlanalap van a legrosszabb helyzetben, a likvid eszközök itt is elfogytak, sőt nem tudta teljesíteni a PSZÁF előírásait, így nem indult újra a befektetési jegyek forgalmazása, hanem az alapkezelő kérelmére további 180 napra felfüggesztették azt. Decemberben módosították az alap kezelési szabályzatát, és másodlagos forgalmazási helyként a Budapesti Értéktőzsdét jelölték meg.

Macrogamma Ingatlan Befektetési Alap (MAG): a likvid eszköz itt is meglehetősen kevés, 15% alá csökkent novemberben. A Macrogamma elsők között szánta rá magát az ingatlanportfóliójának újraértékeltetésére, melynek az eredménye 30%-os nettó eszközérték csökkenés lett. Ez magával vonta a befektetési jegyek árfolyamának egyik napról a másikra történő zuhanását is, azonban az alap kérelmezte a PSZÁF-től a visszaváltások 180 napos felfüggesztését, melyet a Felügyelet jóvá is hagyott. Továbbá már minden szükséges lépést megtettek a zárvégű alappá alakulás érdekében, az alapkezelő szerint így lesz a befektetők pénze a legnagyobb biztonságban. A tervezett futamidő 4 év.

Access Ingatlan Befektetési Alap: ugyan van még némi likvid eszköze (15% körüli), és árfolyamcsökkenés sem következett be a forgalmazás újraindítása óta, a közeljövőben ez valószínűleg be fog következni, hiszen ez az alap sem kerülheti el a portfólió újraértékelését.

Carion Ingatlan Befektetési Alap: az egyetlen ingatlanalap, amelybe az elmúlt három hónap alatt befelé áramlott a tőke (igaz csak csekély összeg). Követve a Macrogamma példáját, ez az alap is újraértékeltette a portfólióját, ami esetében is 30%-os nettó eszközérték csökkenést eredményezett egyik napról a másikra, ezáltal a befektetési jegyek árfolyama is ennyivel értékelődött le.

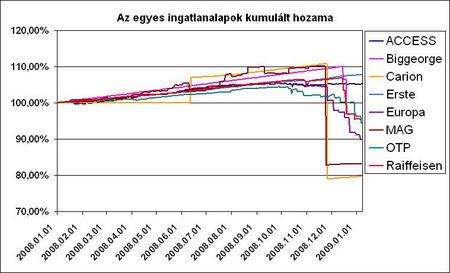

A fenti ingatlanalapok kumulált hozamának alakulása 2008.01.01.-től:

Hozamszint-emelkedés

A kereslet visszaesése, valamint az ingatlanpiaci befektetések kockázatának növekedése magasabb hozamelvárást von maga után, így az ingatlanpiacon is hozamszint-emelkedés ment végbe, melynek pontos értéke nehezen határozható meg, de egyes becslések szerint 250-300 bázispontos. Márpedig ennek következtében elvileg minden ingatlanalap nettó eszközértékének csökkennie kellett volna szeptember óta, hiszen a kiadott ingatlanokból származó bevételeket (cash-flowkat) magasabb hozammal kell diszkontálni, hogy megkapjuk a jelenértékét. Nézzünk egy egyszerű számpéldát: van egy ingatlanunk, amit évi 1 millió forintért tudunk kiadni, az ingatlanpiaci hozamszint pedig 10%-os. Ekkor a diszkontált cash-flow modell alapján - mely szerint az ingatlan értéke megegyezik a belőle származó jövőbeni pénzáralmások jelenértékével - az ingatlanunk értéke az örökjáradék formulát használva (NPV=C/r): 1 millió/0,1 = 10 millió forint. Amennyiben az ingatlanpiacon 300 bázispontos hozamszint-emelkedés megy végbe, vagyis az új hozam 13% lesz, akkor az ingatlanunk értéke 1 millió/0,13 = 769 ezer forintra csökken. Ez 23,1%-kal kevesebb az eredeti értéknél. Ha még azt is figyelembe vesszük, hogy az alapok esetlegesen ingatlanok értékesítésére kényszerülnek, ami után illetéket kell fizetniük - ezzel eddig nem számoltak -, akkor még nagyobb lesz a nettó eszközérték csökkenés.

Netfolio tipp

Amennyiben most akarunk ingatlanalapba fektetni, célszerű olyat választani, amelyik már újraértékeltette ingatlanportfólióját, és túl van egy nagyobb (20-30%-os) árfolyamcsökkenésen. Azok az ingatlanalapok is, ahol szeptember óta nem volt nettó eszközérték-, illetve árfolyamcsökkenés, előbb-utóbb kénytelenek lesznek szembenézni ezzel. Aki jelenleg ilyen alapnak a befektetési jegyeit birtokolja, és ki szeretne szállni belőle, jellemzően 90 napos határidővel juthat a pénzéhez, de könnyen elképzelhető, hogy addigra bekövetkezik az árfolyamcsökkenés. Próbálkozni azonban lehet, a visszaváltásra adott megbízások ugyanis általában visszavonhatóak a 90. nap előtt.Előzmények

Mint ismeretes, a befektetési alapokból ősszel óriási mennyiségű tőke áramlott ki, és ezt az ingatlanalapok sem kerülhették el. 2 hónap alatt közel 150 milliárd forintot vontak ki a befektetők, ezzel az ingatlanalapok által kezelt vagyon körülbelül 30%-kal csökkent. Esetükben azonban jóval nehezebb a portfóliójuk egyes elemeinek értékesítése, így egyes alapok likviditási problémákkal néztek szembe. Az ingatlanalapok többsége nyíltvégű, így eddig a befektetési jegyek vásárlását és visszaváltását az adott napi 1 jegyre jutó nettó eszközértéken tehettük meg. A visszaváltások kifizetésére az alapok mindig tartanak likvid eszközöket (állampapír, bankbetét) a portfóliójukban, aminek aránya alaptól függően különböző. A probléma abból eredt, hogy egyes alapokból elfogyott a likvid eszköz, és nem tudták teljesíteni befektetők visszaváltási követeléseit. Az ingatlanalapokba fektető befektetési alapok szintén hasonló problémával találták szemben magukat. Ekkor határozott úgy a PSZÁF, hogy 10 napra felfüggeszti a nyíltvégű ingatlanalapok forgalmazását, egyúttal kötelezi az érintett intézményeket, hogy tájékoztassák a befektetési jegyek tulajdonosait az aktuális piaci helyzetről, valamint az ingatlanalapok sajátosságairól, kockázatairól.

Változások

Az egyes ingatlanalapok esetében különböző változások történtek a forgalmazás újraindulásával. Általánosan elmondható azonban, hogy az alapok éltek a törvény adta lehetőséggel, és a korábbi „T” nap helyett „T+90” forgalmazási napra módosították a befektetési jegyek visszaváltásának elszámolását. Ez a gyakorlatban azt jelenti, hogy a befektetők csak 90 forgalmazási nap után juthatnak pénzükhöz, a visszaváltási árfolyam pedig nem a „T” napi (megbízás napja), hanem a „T+90.” napon számított 1 jegyre jutó nettó eszközérték lesz. Azon tulajdonosok számára, akiknek ennél hamarabb lenne szükségük a pénzükre a forgalmazó bankok lombardhitelt nyújtanak – persze magas kamatokkal –, melynek fedezete a birtokolt befektetési jegyek. Egyes alapok bejelentették kérelmüket a zártvégűvé alakulásra, ezzel megvédve a befektetőket a további drasztikus tőkekivonástól. Akadtak olyanok, akik rögtön újraértékeltették portfóliójukat, ami az ingatlanárak esése révén jelentős nettó eszközérték-csökkenéshez vezetett, mások ezt nem tartották szükségesnek. Nézzük mi történt az egyes alapoknál:

OTP ingatlanbefektetési alap: annak ellenére, hogy ebből az alapból áramlott ki a legnagyobb összeg, még mindig jelentős a likvid eszközök volumene, a portfóliónak körülbelül 20%-a. Nem értékeltették újra az ingatlanportfóliót, így a befektetési jegyek árfolyama csak kismértékben csökkent.

Raiffeisen Ingatlan Alap: november végére elfogytak a likvid eszközök az alapból, az újraindulást követően – a többi alaphoz hasonlóan – 90 napra vállalja a befektetési jegyek visszafizetését. Továbbá zártvégűvé alakul, azonban ezt csak úgy teheti meg, ha a jelenlegi tulajdonosoknak egy kedvezményes visszaváltási időszakot hirdet meg.

ERSTE Nyíltvégű Ingatlan Befektetési Alap: portfóliójában még mindig jelentős (50% körüli) likvid eszköz található, ezért is kérelmezte a PSZÁF-től a 90 napos fizetési határidő rövidítését 31 napra, amit a Felügyelet jóvá is hagyott. Az egyetlen olyan ingatlanalap, melynek árfolyama nőtt a forgalmazás újraindulása óta.

Európa Ingatlan Alap: novemberben ez az alap is likviditási problémába ütközött, ingatlanportfóliójának értéke meghaladta a nettó eszközértéket, nem tudták teljesíteni a követeléseket. A forgalmazás újraindulása óta folyamatosan csökkent a befektetési jegyek árfolyama, melyek visszaváltását 90 napos határidőre biztosítják.

Biggeorge’s NV 4: talán ez az ingatlanalap van a legrosszabb helyzetben, a likvid eszközök itt is elfogytak, sőt nem tudta teljesíteni a PSZÁF előírásait, így nem indult újra a befektetési jegyek forgalmazása, hanem az alapkezelő kérelmére további 180 napra felfüggesztették azt. Decemberben módosították az alap kezelési szabályzatát, és másodlagos forgalmazási helyként a Budapesti Értéktőzsdét jelölték meg.

Macrogamma Ingatlan Befektetési Alap (MAG): a likvid eszköz itt is meglehetősen kevés, 15% alá csökkent novemberben. A Macrogamma elsők között szánta rá magát az ingatlanportfóliójának újraértékeltetésére, melynek az eredménye 30%-os nettó eszközérték csökkenés lett. Ez magával vonta a befektetési jegyek árfolyamának egyik napról a másikra történő zuhanását is, azonban az alap kérelmezte a PSZÁF-től a visszaváltások 180 napos felfüggesztését, melyet a Felügyelet jóvá is hagyott. Továbbá már minden szükséges lépést megtettek a zárvégű alappá alakulás érdekében, az alapkezelő szerint így lesz a befektetők pénze a legnagyobb biztonságban. A tervezett futamidő 4 év.

Access Ingatlan Befektetési Alap: ugyan van még némi likvid eszköze (15% körüli), és árfolyamcsökkenés sem következett be a forgalmazás újraindítása óta, a közeljövőben ez valószínűleg be fog következni, hiszen ez az alap sem kerülheti el a portfólió újraértékelését.

Carion Ingatlan Befektetési Alap: az egyetlen ingatlanalap, amelybe az elmúlt három hónap alatt befelé áramlott a tőke (igaz csak csekély összeg). Követve a Macrogamma példáját, ez az alap is újraértékeltette a portfólióját, ami esetében is 30%-os nettó eszközérték csökkenést eredményezett egyik napról a másikra, ezáltal a befektetési jegyek árfolyama is ennyivel értékelődött le.

A fenti ingatlanalapok kumulált hozamának alakulása 2008.01.01.-től:

Hozamszint-emelkedés

A kereslet visszaesése, valamint az ingatlanpiaci befektetések kockázatának növekedése magasabb hozamelvárást von maga után, így az ingatlanpiacon is hozamszint-emelkedés ment végbe, melynek pontos értéke nehezen határozható meg, de egyes becslések szerint 250-300 bázispontos. Márpedig ennek következtében elvileg minden ingatlanalap nettó eszközértékének csökkennie kellett volna szeptember óta, hiszen a kiadott ingatlanokból származó bevételeket (cash-flowkat) magasabb hozammal kell diszkontálni, hogy megkapjuk a jelenértékét. Nézzünk egy egyszerű számpéldát: van egy ingatlanunk, amit évi 1 millió forintért tudunk kiadni, az ingatlanpiaci hozamszint pedig 10%-os. Ekkor a diszkontált cash-flow modell alapján - mely szerint az ingatlan értéke megegyezik a belőle származó jövőbeni pénzáralmások jelenértékével - az ingatlanunk értéke az örökjáradék formulát használva (NPV=C/r): 1 millió/0,1 = 10 millió forint. Amennyiben az ingatlanpiacon 300 bázispontos hozamszint-emelkedés megy végbe, vagyis az új hozam 13% lesz, akkor az ingatlanunk értéke 1 millió/0,13 = 769 ezer forintra csökken. Ez 23,1%-kal kevesebb az eredeti értéknél. Ha még azt is figyelembe vesszük, hogy az alapok esetlegesen ingatlanok értékesítésére kényszerülnek, ami után illetéket kell fizetniük - ezzel eddig nem számoltak -, akkor még nagyobb lesz a nettó eszközérték csökkenés.

Hozzászólások

Hozzászólás