Devizaárfolyam-kockázat

Az előző pontban átsiklottunk egy igen fontos kérdés felett. Ez pedig a következő: ha amerikai részvényeket veszünk, lefedezzük-e a dollár-forint árelmozdulásból adódó kockázatokat? Ha ugyanis a dollár forint árfolyam 10%-kal gyengül egy év alatt (mint ezt tette az elmúlt öt év során), akkor hiába ér el az amerikai piac átlagban 10% hozamot, forintban számítva hozamunk nulla lesz.

A gyakorlati szakkönyvek (például Bernstein [2001]) azt javasolják, hogy a kötvénytípusú befektetések devizakockázatait fedezzék a befektetők, a részvénytípusú befektetésekét viszont ne. Ennek okaként azt jelölik meg, hogy hosszú távon a devizák közötti hozamkülönbségek kiegyenlítődnek Black [1989] ezzel szemben a részvénybefektetések devizakockázata 80%-nak fedezése mellett érvel, amely eredményre a hozam-kockázat optimalizáció segítségével jut el.

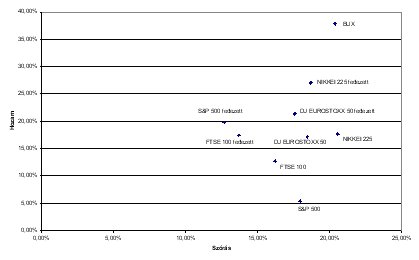

Egy magyar befektető számára a kérdés azért is igen fontos, mert a csúszóleértékelés bevezetése óta eltelt 12 éves időszak csaknem egészére az volt jellemző, hogy a forint leértékelődése kevesebb volt, mint a forint és a devizák hozamkülönbsége, más szóval érdemesebb volt forintot tartani, mint devizát. Az alábbi ábra szemlélteti az egyes külföldi indexek múltbeli teljesítményét a hozam-kockázat diagramban a devizakockázat fedezésével és anélkül. Látható, hogy minden esetben jobban jártunk volna a devizakockázat fedezésével (hiszen a hozam magasabb, a szórás pedig alacsonyabb, mint a másik esetben).

4. ábra – egyes piacok éves hozamának átlaga és szórása 2002 és 2007 között

devizakockázat fedezése mellett és anélkül

Ez a jelenség valószínűleg az euró bevezetéséig fenn fog maradni. Magyarázatául több is közismert, a két legismertebb talán a Balassa-Samuelson hatás (Balassa [1964]) és a monetáris tanács „antiinflációs csőlátása”. Ezek alapján a külföldi részvénybefektetések devizakockázatának fedezése érdemesnek tűnik. Sajnos a magyar piacon a részvényalapok esetében egyelőre nem elérhetőek olyan termékek, amelyek a devizakockázat fedezését helyettünk elvégzik, de bízzunk benne, hogy ennek is eljön majd az ideje (a Templeton euro-ra fedezett alapjai viszont már elérhetőek például a Hozamplaza-n). Addig kénytelenek vagyunk ezzel a tevékenységgel magunk foglalkozni.

A devizaárfolyamkockázat fedezésére az a legkézenfekvőbb, ha a befektetést devizahitelből vásároljuk meg. Ha tehát pénzünk feléből USA részvényeket akarunk venni, vegyünk föl ilyen értékben USD hitelt és helyezzük el az ellenértéket forint pénzpiaci alapba. Ha az USA dollár gyengül a forinttal szemben, részvényeink értéke esni fog, azonban visszafizetendő hitelünk értéke is, így ideális esetben befektetésünk értéke független lesz az USA dollár forint árfolyamától.

Amennyiben derivatív ügyletek kötésére is van lehetőségünk, a devizakockázat fedezhető forward devizaügyletek segítségével is.

Befektetési konstrukció kiválasztása