Ingatlan befektetési alapok

kemenyfii, 2015.02.20, péntek, 15:56

Cikkünk az írásakor (2015.02.20) érvényes piaci állapotot tükrözi. Befektetési döntések meghozatala előtt mindig tájékozódjon az aktuális piaci helyzetről.

Ne maradjon le frissítéseinkről, regisztráljon és kérje hírlevelünket! Iratkozzon fel RSS csatornánkra!

Mai befektetési tippünkben az ingatlan befektetési alapokkal kapcsolatos tudnivalókat tekintjük át. Az utóbbi időszakban rendkívül alacsony hozamkörnyezettel szembesülünk, még a hosszú távú állampapír-piaci hozamok is 3% körüli szintre csökkentek. Ilyen helyzetben érdemes elgondolkodni alternatív befektetési lehetőségeken.

Mai befektetési tippünkben az ingatlan befektetési alapokkal kapcsolatos tudnivalókat tekintjük át. Az utóbbi időszakban rendkívül alacsony hozamkörnyezettel szembesülünk, még a hosszú távú állampapír-piaci hozamok is 3% körüli szintre csökkentek. Ilyen helyzetben érdemes elgondolkodni alternatív befektetési lehetőségeken.

Hogyan működnek az ingatlanalapok?

Az ingatlanalapok közvetlenül valósítanak meg ingatlanbefektetéseket, kereskedelmi-, üzleti-, ritkábban lakáscélú ingatlanok, vagy fejlesztési célú telkek megvásárlásával. Ingatlanokon kívül rövid lejáratú állampapírok és bankbetétek lehetnek a portfóliójukban, valamint részben hitelből is finanszírozhatnak ingatlanvásárlást, így akár 100%-nál magasabb ingatlankitettséggel is rendelkezhetnek. Az alap tulajdonában lévő ingatlanokat független ingatlan-értékbecslő értékeli havi, negyedéves vagy éves rendszerességgel. Az ingatlanok értéknövekedésén kívül a bérleti díjakból származó bevételek is az ingatlanalap vagyonát növelik.

Milyen kockázatokkal járnak az ingatlanalapok?

2008 előtt általános vélekedés volt, hogy az ingatlan biztonságos befektetésnek számít, a válság azonban alaposan felforgatta az ingatlanalap piacot. Egy ingatlan értékesítése nagyságrendekkel nehezebb és időigényesebb, mint egy egyszerű értékpapír eladása, ugyanakkor a nyíltvégű ingatlanalapok befektetési jegyeit bármikor visszaválthatják a befektetők. Mivel a válság során egyszerre akarták visszaváltani a befektetők az ingatlanalapok befektetési jegyeit, ezek az alapok komoly likviditási nehézségekkel szembesültek. Emiatt a PSZÁF 2008 novemberében 10 munkanapra felfüggesztette az ingatlanalapok visszaváltását, majd ezt követően is, a korábbi néhány napos visszaváltási idő helyett, T+90 napban határozta meg ezen alapok visszaváltási idejét. Ezen kívül voltak olyan alapok, melyek zártvégűvé alakultak át, így azokat a futamidő végéig (ez 8 hónaptól 4 évig terjedt) nem lehetett visszaváltani, csak tőzsdei forgalomban lehetett értékesíteni, így jelentős likviditási kockázattal kellett számolni.

További kockázati elemet jelent az ingatlanok értékelésének bizonytalansága, hiszen ingatlanok esetében nincs olyan másodlagos piac, mely megbízható árfolyamokkal tudna szolgálni. Mivel így nem kerülnek naponta újraértékelésre az ingatlanok, így időről időre, mikor az értékbecslő újraértékeli az ingatlant, egyik napról a másikra akár jelentős ugrások is lehetnek az árfolyamban, mint ahogy 2008 végén, 2009 elején jellemzően lefele ugrottak is az árfolyamok.

Végül nem feledkezhetünk meg a visszaélések lehetőségéről sem. A Macrogamma Alapkezelő MAG és NAP ingatlanalapjai egy közbülső (offshore) cég közbeiktatásával vásároltak ingatlanokat, melyekért a piaci árnál jóval többet fizettek, így óriási összegeket szivattyúztak ki ezekből az alapokból.

Miért lehet érdemes mégis ingatlanalapokba fektetni?

Az ingatlanok értékelése általában a nettó jelenérték számításon alapul, azaz a jövőben képződő, szabad rendelkezésű pénzmennyiség (jellemzően bérleti díjak) jelenértékét számszerűsítik. Ennek megfelelően, a kötvényekhez hasonlóan, a hozamok csökkenése növeli az ingatlanok értéket. Azonban míg kötvények esetében azonnal, napról napra megtörténik az átértékelődés, az ingatlanoknál ez csak esetenként történik meg. Miközben 2012 nyara óta az MNB elkezdte kamatcsökkentési ciklusát, az alapkamat 4,9%-kal, 2,1%-ra csökkent, a hosszú futamidejű magyar állampapír hozamok is 4–4,5%-kal csökkentek, valamint az eurós hozamok is 1,5–2%-os esést követően 0 közelében tartózkodnak. Ezen időszak alatt az irodaházak értékeléséhez használt elvárt hozamszint mindössze 20 bázisponttal csökkent, 7,5%-ról 7,3%-ra. Az ingatlanpiacon egy általános 1 százalékpontos elvárt hozamcsökkenés csaknem 11–12 százalékkal növelné az árakat, amennyiben változatlan bérleti díjakat feltételezünk. Így azt látjuk, hogy még bőven van tér az ingatlanárak emelkedésére. Továbbá az iroda bérleti díjak többnyire euróban kerülnek meghatározásra, így az ingatlanok értéke valamelyest védve van egy esetleges forint gyengülés hatásával szemben.

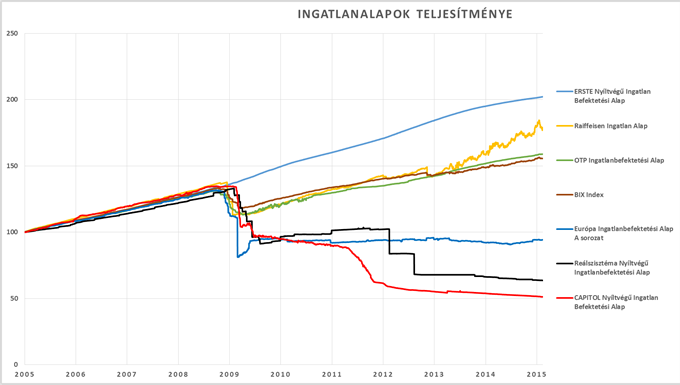

Hogyan teljesítettek az ingatlanalapok az utóbbi években?

Ha megnézzük az ingatlanalapok teljesítményét az elmúlt 10 évben, elég vegyes képet láthatunk. Először is feltűnő, hogy mindössze 6 olyan nyilvános nyíltvégű ingatlanalap létezik Magyarországon, mely legalább 10 éve működik (tehát túlélte a válságot). Ezek közül is csak 3 tudott pozitív hozamot elérni, ami egy tízéves befektetési időtávon már elvárható lenne. Talán nem túl meglepő, hogy éppen a banki háttérrel rendelkező alapok tudtak nyereségesen működni, ezek 10 év alatt 4,4–7,2%-os évesített hozamot értek el, mely nagyjából a pénzpiaci és a kötvényalapok hozamai között helyezkedik el. Azonban volatilitásukban jelentősen különböznek az egyes alapok, míg van olyan alap, melynek árfolyama többször is hatalmasat ugrott, addig az ERSTE ingatlanalapjának szinte teljesen sima az árfolyamgörbéje, mintha nem is ingatlanalap, hanem pénzpiaci alap lenne. Tulajdonképpen nagyrészt arról is van szó, hiszen mindössze 38%-os az ingatlankitettsége, a tőke többi része bankbetétben, diszkontkincstárjegyekben és rövid lejáratú államkötvényekben van.

Az ábrán feltüntettük a magyarországi nyilvános nyíltvégű ingatlan-befektetési alapok árfolyama alapján számított, ezen alapok átlagos teljesítményének mérésére szolgáló BIX indexet is, ez az elmúlt 10 évben 4,38%-os éves átlagos növekedést mutatott.

Hogyan vásárolhatók meg ezek az alapok?

Ingatlanalapok körében gyakori, hogy zárt körben kerülnek kibocsátásra, így ezeket az alapokat nem tudjuk megvásárolni, általában intézményi befektetők részére, jellemzően nyugdíjalapok számára kerülnek értékesítésre.

A nyilvánosan forgalomba hozott ingatlanalapok közül mindössze egy – a Biggeorge's-NV 4 – érhető el tőzsdei forgalomban, azonban ezzel is mindössze egyetlen kötés történt az elmúlt 6 évben.

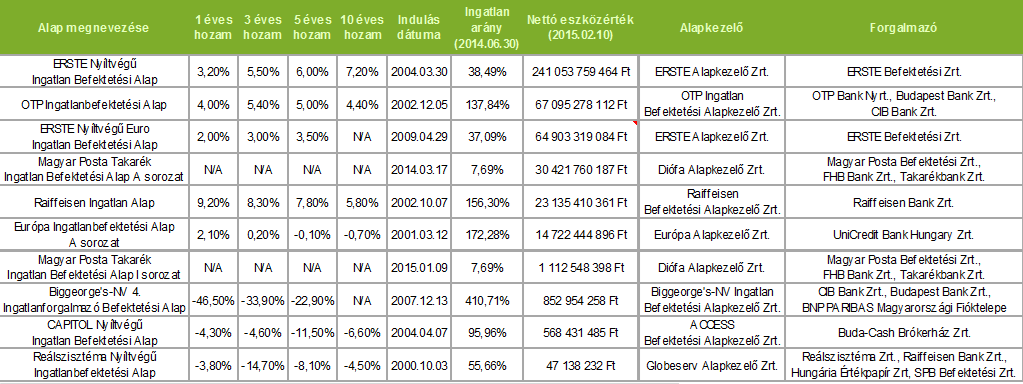

Marad tehát a forgalmazóktól történő vásárlás. Az alábbi táblázatban összefoglaltuk a jelenleg elérhető nyilvános nyíltvégű ingatlanalapok főbb adatait és forgalmazóit.

A jelenlegi helyzet

Mint látható, az ingatlanalapok piacán abszolút piacvezető az ERSTE. Ez talán nem is meglepő, figyelembe véve, hogy az ERSTE platformján közel 700 befektetési alap érhető el, az ingatlanalapok közül azonban kizárólag a saját alapok.

Netfolio tipp

Ha meg akarja játszani aktuális tippünket, az alábbi portfóliót javasoljuk létrehozni: 1/3 Raiffeisen Ingatlan Alap, 1/3 ERSTE Ingatlan Alap, 1/3 ERSTE Nyíltvégű Euro Ingatlan Alap.

Amennyiben szeretné saját maga kihasználni az általunk ajánlott tippeket, nyisson ERSTE Netbroker számlát a Netfolio.hu-n, és használja honlapunk prémium tartalmait ingyen, beleértve portfólió kezelő rendszerünket is!

A második legnagyobb ingatlanalap az OTP Ingatlanbefektetési Alap. Ez 3 forgalmazónál is megvásárolható (OTP, CIB és Budapest Bank). Az utóbbi időben igen erős tőkebeáramlás volt megfigyelhető az alapban, 2013.12.31-től 2015.02.10-ig egyetlen olyan forgalmazási nap sem volt, amikor ne nőtt volna a forgalomban levő befektetési jegyek száma. Valószínűleg ennek köszönhető, hogy az ingatlanarány viszont csökkent, míg tavaly júniusban még 137,84% volt, év végére már 81,88%-ra esett vissza az ingatlanok aránya a portfolióban. Itt is megfigyelhető, hogy a bankcsoport által használt épületek is szerepelnek az alapban, így például az OTP Bank székhelyéül szolgáló Nádor utcai épület, valamint az OTP Ingatlan Befektetési Alapkezelő által használt Margit körúti épület is az OTP Ingatlanbefektetési Alap tulajdonában van (érdekesség, hogy ebben az épületben egy K&H bankfiók is működik). A legnagyobb kitettséget (~30%) az OTP Bank által használt Babér utcai iroda jelenti. Kereskedelmi ingatlanokkal országszerte rendelkezik az alap, irodái azonban egy szigetszentmiklósi kivételével csak Budapesten vannak. Ezen kívül 4 lakóingatlannal és 4 budapesti, valamint egy győri logisztikai célú ingatlannal is rendelkezik, továbbá 4 budaörsi telek és egy budapesti fejlesztés alatt álló ingatlan is megtalálható a portfolióban.

A Raiffeisen Ingatlan Alapot alaposan megviselte a válság. Míg 2008-ban még 84 milliárd forintos vagyont kezelt, mára ez 23 milliárdra csökkent. A válság alatt, 2009. áprilisban zártvégűvé alakították, 2013. áprilisi lejárattal, így 4 éven keresztül nem lehetett visszaváltani az alap befektetési jegyeit, csak tőzsdén keresztül lehetett értékesíteni. A tervezett futamidő lejáratakor azonban nem szüntették meg, hanem ismét nyíltvégűvé alakították az alapot, így az, bár egyre kisebb vagyonnal, de ma is működik. Az elmúlt 1–5 évben azonban ennek az alapnak volt a legmagasabb a hozama. A másik két, banki hátterű alaphoz hasonlóan ez is tartalmaz bankfiókokat, valamint a Raiffeisen Bank által használt Késmárk utcai irodaházat. A legnagyobb kitettséget a XIII. kerületben található Dévai Center adja.

A Raiffeisen Ingatlan Alaphoz hasonlóan az Európa Ingatlanbefektetési Alap is zártvégűvé alakult 2009 áprilisában, majd 2012 októberétől lett ismét nyíltvégű. A kezelt vagyon az egykori 50 milliárdos csúcsról 14 milliárd forintra apadt. Az alap jelenleg nem kíván új ingatlanokba fektetni, kisebb felújítások csak a már meglévő ingatlanok esetében történhet. Az alap legnagyobb kitettsége a tatabányai Vértes Center, és itt is megfigyelhető, hogy az Alapkezelő székhelyéül szolgáló Róbert Irodaház is az alap tulajdonában van. Ez az alap tartalmaz lakóingatlant is, a Pasarét Residence van a tulajdonában.

Tavaly új szereplőként jelent meg a piacon a Magyar Posta ingatlanalapja, melyet a Diófa Alapkezelő kezel. Ez az FHB és a takarékszövetkezetek fiókjain kívül a kijelölt postákon is megvásárolható, így rövid idő alatt mérhető piaci részesedést tudott elérni. Az utolsó (2014 júniusi) féléves jelentésig még nem sok ingatlant vásárolt, mindössze egy dunaújvárosi és egy kaposvári kereskedelmi ingatlan szerepelt a portfólióban, és az utolsó (2015 januári) havi jelentés szerint is mindössze 10,07% volt az ingatlanok aránya, valamint 17,59%-ban a – szintén a Diófa Alapkezelő által kezelt – Torony Ingatlan Befektetési Alap jegyeit tartja. Idén egy új befektetési jegy sorozatot is kibocsátott az alap intézmények részére, mely T nap helyett T+180 nappal váltható vissza, és minimum egymillió forint a vásárolható mennyiség, cserébe egy kicsivel alacsonyabb alapkezelési díj kerül terhelésre.

A leghosszabb ideje működő nyilvános nyíltvégű ingatlanalap a Reálszisztéma Nyíltvégű Ingatlanbefektetési Alap, azonban az egykor közel 4 milliárd forintos vagyont kezelő alap mérete mára minimálisra csökkent, 47 millió forintos nettó eszközértékkel bír, mindössze négy, XI. kerületi telek szerepel az ingatlanportfoliójában.

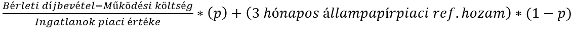

Előretekintő várható hozam

Az ingatlanalapok teljesítményének mérésére kiszámolhatunk egy mutatószámot a várható hozam becslésére a következő módon:

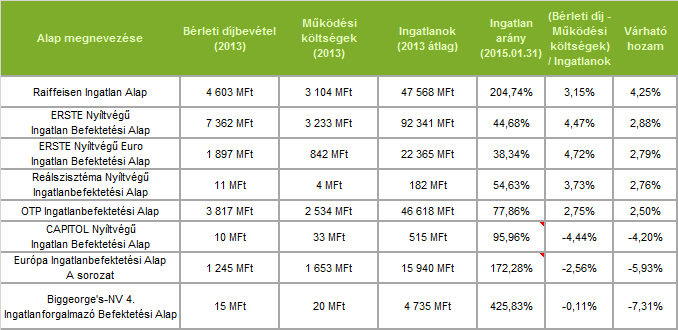

Az alábbi táblázatban láthatóak az eredmények:

Összegzés

Bár az ingatlanbefektetések sajátos kockázatokat hordoznak, egy kiegyensúlyozott, hosszú távú befektetési szemléletű portfólióban helye lehet az ingatlanalapoknak. Az alap kiválasztásánál fontos szempont lehet a biztos, banki háttér, a megfelelő méret, a likvid eszközök aránya, a portfólióban szereplő eszközök diverzifikáltsága, valamint a múltbeli teljesítmény. Az elmúlt 1, 3 és 5 éves hozam alapján a Raiffeisen, míg a 10 éves hozam alapján az ERSTE ingatlanalapja teljesített a legjobban. A Raiffeisen esetében azonban annak köszönhető a magas hozam, hogy tőkeáttétellel működik, részben hitelből finanszírozza az ingatlanait. Ezeken kívül az OTP és a Magyar Posta Takarék ingatlanalap rendelkezik stabil háttérrel és elegendően nagy mérettel. Az ERSTE és a Magyar Posta Takarék alapokban az ingatlanok aránya alacsony, így nagyobb mennyiségű befektetési jegy visszaváltás esetén is rendelkeznek elegendő likvid eszközzel.

Hozzászólások

Hozzászólás