Új certifikátok a láthatáron!

Cikkünk az írásakor (2011.08.22) érvényes piaci állapotot tükrözi. Befektetési döntések meghozatala előtt mindig tájékozódjon az aktuális piaci helyzetről.

Ne maradjon le frissítéseinkről, regisztráljon és kérje hírlevelünket! Iratkozzon fel RSS csatornánkra!

Új termékek a BÉT-en

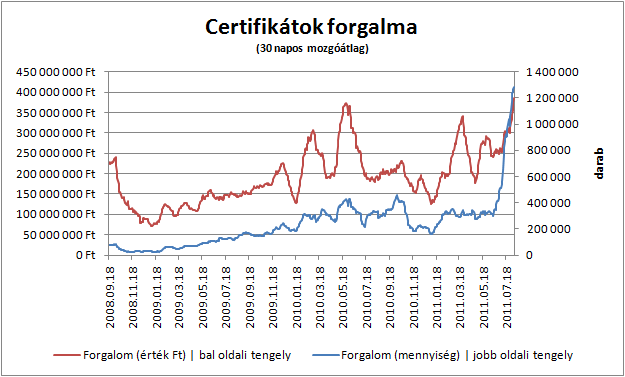

Az elmúlt években egyre többször hallhatjuk beszélgetéseink közben a certifikát szót. Ezen a portálon is foglalkoztunk már velük, az oktatás részben és egy korábbi tippünkben is. 2008-as magyarországi bevezetésük óta jelentősen nőtt összetett forgalmuk, hiszen egyre több befektető választja ezt a könnyen elérhető befeketetési formát, amivel könnyedén tud nehezen elérhető piacokon, nehezen vagy drágán elérhető pozíciókat felvenni (pl.: DAX index napon túli eladása). Az elmúlt időszakban a termékek köre a komoly gondot okozó svájci frank – forint párral bővült, kirívóan magas forgalom mellett. Az emelkedő érdeklődés hatására az Erste Befektetési Zrt. további termékeket bocsátott piacra, immár nem csak külföldi indexek, vagy árupiacokra vonatkozóan, hanem a magyar piac két legjelentősebb részvényére, az OTP-re és a Mol-ra.

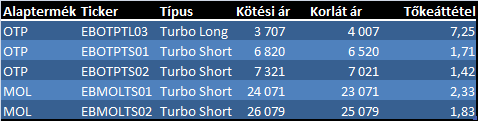

Jelenleg több turbo short certifikát van forgalomban ezekre a részvényekre. A kevesebb long típusú termék az eső piaci mozgásoknak köszönhető, hiszen az elmúlt néhány hét pánikhangulatának köszönhetően kiütésre kerültek a turbo long certifikátok. A kibocsátó a kiütést követő egy-két héten belül újabb termékeket hoz forgalomba a piaci áraknak megfelelően, így várhatóan újabb Mol illetve OTP turbo long certifikátok kiírása fog megtörténni.

A certifikátok funkcióit tekintve leginkább a határidős, illetve opciós pozíciókra hasonlítanak. A fő hasonlóság ezen terméktípusok között az, hogy mindhárommal lehetőségünk van short és long pozíciók felvételére, tőkeáttételes kereskedésre, valamint a pozíció napon túli tartására is. Természetesen vannak eltérések is a certifikátok és a másik két terméktípus között, amelyekből különböző előnyök és hátrányok származnak.

Certifikátok előnyei

A certifikát piaca jellemzően kevésbé likvid, mint az alaptermék esetében, ezért a kibocsátó vállalja, hogy mint árjegyző jelen legyen az általa kibocsátott termékek piacain és likviditást biztosítson. Így bármikor képesek vagyunk a piaci árhoz közel vásárolni illetve eladni, mivel az árjegyző nagy tételben mind az eladási, mind a vételi oldalon hajlandó üzletet kötni velünk.

A BÉT-en van lehetőség napon belül shortolni (ún. daytrade ügylettel) napon túl viszont nincs. Amennyiben hosszabb távú esésre számítunk, ezeket a pozíciókat minden nap újra kell nyitni, így a kötési díjak igen magasak lesznek, és az éjjeli áresési lehetőségtől is elesünk. Ezzel szemben a turbo short típusú certifikátok tartása (mint egy normál részvény vásárlásnál) napon túl is lehetséges, így hosszabb távú várakozásainkat is meg tudjuk valósítani.

Míg a határidős eladási pozíciók esetében a veszteség mértéke korlátlan, és a vételi pozíciók esetében is rendkívül magas, addig certifikátok csak a megadott korlátárig élnek, azt elérve kiütésre kerülnek. Így a befektető maximális veszetesége korlátozva van. Például, ha EBOTPTS01 papírt vásároltunk 2600 forinton és a spot OTP árfolyama eléri a 6520-as szintet, akkor a certifikát kiütésre kerül (később magasabb korláttal és kötési árral újabb papír kerül kiírásra). A kötési ár és a korlát közötti különbség 6820 – 6520 = 300. A maradványérték ettől akár jelentősen is eltérhet, mivel nem biztos, hogy a kibocsátó képes pontosan 6520 forinton zárni a mögöttes pozícióit. A 2300 forintos veszteség jelentős ugyan, de nem történhet meg, hogy további pénzt kell bevinnünk a brókercéghez, mint a határidős ügylet esetében.

Certifikátok hátrányai

Netfolio tipp

Az elmúlt hetek pánikszerű részvényeladásai az árfolyamokat fundamentális szintjük alá nyomták. Megítélésünk szerint ezért rövid távon is érdemes MOL és OTP részvényt venni, amire kiváló lehetőséget adnak az újonnan bevezetett MOL és OTP turbo long certifikátok.

Nyisson NetBroker értékpapírszámlát, és kereskedjen jutalékmentesen* Erste Certifikátokkal!

A 2011. augusztus 22. és szeptember 30. között Erste NetBroker tőzsde számlát nyitó ügyfelek a számlanyitás hónapjában és az azt követő hónapban jutalékmentesen kereskedhetnek az Erste certifikátokkal, közöttük az új OTP és MOL certifikátokkal.

* Az ajánlat legfeljebb 10 tranzakcióra vonatkozik és összesen maximum 50 000 Ft jutalék erejéig vehető igénybe. A kereskedési jutalék levonásra kerül, azonban október hónapban jóváírásra kerül az ügyfélszámlán.

(Az OTP-n és MOL-on kívül jelenleg a BÉT-en kereskedhető alaptermékek certifikátokon keresztül: CHFHUF, USDHUF, EURHUF, Arany, Olaj, DAX30, Ezüst, Földgáz, Euro Bund)

A határidős kontraktusokhoz hasonlóan a turbo certifikátok is tőkeáttételes termékek, azaz az alaptermék árváltozásának mértékét a certifikátok felnagyítva követik. A tőkeáttétel mértéke (a certifikát árváltozása osztva az alaptermék árváltozásával) azonban itt nem fix, hanem attól függ, hogy milyen közel van a korlátárhoz az alaptermék ára. Minél közelebb van a kiütés, annál magasabb a tőkeáttétel mértéke.

Tudnunk kell még, hogy mind a Mol, mind pedig az OTP certifikátok alapterméke a határidős Mol és OTP kontraktus, nem pedig a részvények. Így amikor lejár az adott határidős kontraktus úgynevezett görgetésre (Roll over) van szükség. Roll over esetén a korlát illetve a kötési árfolyam annyival mozdul el, amennyivel az új határidős ügylet árfolyama eltér az előző ügylet árfolyamától. Ily módon a certifikát árában általában nem lesz tapasztalható jelentős változás, de hosszú távon ezek összeadódva azt eredményezhetik, hogy a certifikát ára a részvény árát nem fogja tökéletesen követni. A termék tehát kifejezetten csak rövid távú spekulációra javasolt.

Mire számítunk?

Az elmúlt pár hét igen volatilis volt az értékpapírpiacokon. Az USA tovább emelte adósságplafonját, szárnyra kapott a svájci fizetőeszköz, egymást érik a gyorsjelentések. A negatív befektetői hangulatot tovább fokozza a nyári szezon likviditáshiánya, hiszen sok bróker, dealer házon kívül tartózkodik. Ilyen környezetben a negatív kilátások lecsökkent likviditás mellett extrém módon hatottak a piacokra. Mind a Mol, mind az OTP rendkívüli rövidtávú esést produkált, ami véleményünk szerint a fundementális árszint alá lökte ezen részvények árát.

Mindezek mellett érezhető a nemzetközi jegybankok további beavatkozása is. 2011 augusztusában az EKB rekordmennyiségű államkötvényvásárlást hajott végre, valamint az amerikai FED-vezér Ben Bernanke nyilatkozatai alapján egyre közelebb kerülünk a harmadik amerikai megsegítő csomag bejelentéséhez, a Quantitative Easing 3-hoz.

Ezen információk birtokában a cikk írásakor egyértelműen vételt javasolunk mind az OTP mind pedig a Mol papírjaira. Mindezt megtehetjük szokványos spot piacokon is, de ha nagyobb hozam reményében nagyobb mértékű kockázatot vagyunk hajlandóak vállalni, érdemes a korábban bemutatott új Erste certifikátokat használni.

Mi rejlik a kulisszák mögött, avagy miből is áll egy certifikát

Bár a certifikátok első látásra igen egyszerű termékeknek tűnnek, árazásuk igen bonyolult tud lenni. Esetünkben (turbo certifikátok) a certifikátok összetett opciós pozíciókból tevődnek össze, amelyekről a közbeszéd ritkán ejt szót. Pontosítva: egy turbo long papír egy európai down-and-out call barrier opcióból illetve egy cash-or-nothing amerikai put opcióból áll. Ezen két termék ára határozza meg a certifikát árát. Az említett opciók árazása gyakran nehézkes és nagy számítási folyamatot igényel, fedezésük pedig szinte külön tudomány. A klasszikus deltafedezés igen bonyolult és kockázatos ez esetben, különösen a korlát közelében, valamint a lejárathoz közel, hiszen a delta extrém mozgásokra képes, ami nagyon gyakori fedezés mellett is jelentős fedezési hibát eredményezhet.

Hozzászólások

Hozzászólás