Nyugdíj helyett életjáradék biztosítás

Cikkünk az írásakor (2011.03.28) érvényes piaci állapotot tükrözi. Befektetési döntések meghozatala előtt mindig tájékozódjon az aktuális piaci helyzetről.

Ne maradjon le frissítéseinkről, regisztráljon és kérje hírlevelünket! Iratkozzon fel RSS csatornánkra!

Az alap konstrukció

A termék lényege, hogy egy jelenben esedékes egy összegű befizetésért cserébe garantál egy állandó kifizetést életünk végéig, vagyis egy biztosítási alapon kalkulált örökjáradékról van szó. Típusát tekintve két csoportra bonthatjuk, a klasszikus esetben ténylegesen életünk végéig szóló havi járadékról beszélhetünk. Azonban emellett már megjelentek a garantált időszakkal rendelkező konstrukciók is, melyek egy fix ideig (többnyire 5 vagy 10 év) mindenképpen folyósításra kerül a havi járadék még akkor is, ha a szerződő fél esetleg időközben már elhalálozott volna.

Mit vegyünk figyelembe a választáskor?

Netfolio tipp

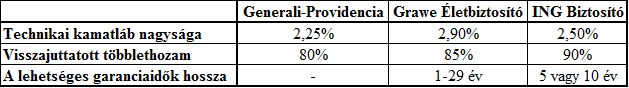

A hazai piacon egyelőre sajnos kevés biztosító kínálatában található meg a járadékbiztosítás, éppen ezért nem is igazán nagy a verseny a cégek között. A kapott árajánlatok nagyon hasonlóak, ezért pusztán az ár alapján nem könnyű dönteni. Fontos döntési szempont lehet, a biztosítóval szembeni bizalom, illetve az, hogy az elért többlethozamból hány százalékot juttatnak vissza az ügyfélnek. Javasoljuk, hogy az összes piaci szereplőtől kérjünk árajánlatot, mert a kismértékű különbségeak miatt könnyen előfordulhat, hogy az egyéni jellemzők miatt más adatokra más sorrend alakulna ki.

Mennyibe kerül egy életjáradék biztosítás?

Árajánlatokat kértünk a magyarországi biztosítóktól arra vonatkozóan, hogy egy összegű befizetés esetén mekkora nagyságú vagyont kell elhelyeznünk egy 45 éves férfi ügyfél esetében, aki élete végéig havi 50 000 Ft értékű járadékot szeretne felvenni és a biztosítási konstrukció nem tartalmaz garantált időszakot, továbbá a kifizetés egyből elkezdődik. Az ajánlatok tájékoztató jellegűek, a pontos összeg függ a biztosított egészségügyi állapotától és életvitelétől is. A PSZÁF adatai alapján 5 biztosító foglalkozik életjáradék biztosítással. E-mail-es árajánlat kérésünkre négy biztosítótól érkezett érdemi válasz, ezek közül a Dimenzió csoport jelezte, hogy náluk csak a nyugdíjkorhatárt elértek számára biztosítják a szolgáltatást, de tervezik a szolgáltatás kibővítését és terveik szerint a nyáron bevezetnek egy új életjáradék biztosítási terméket. Levelünkre válaszolt még a Generali Providencia is, ők egy körülbelül 15 millió forintos árat határoztak meg, amely egy közelítő érték, a pontos összeg ettől eltérhet. Továbbá válasz érkezett még a Grawe Életbiztosítótól is, ők 14 912 050 forintos díjat határoztak meg, míg az ING ajánlata 15 882 450 forint. A kicsi különbségek miatt mindenképpen azt javasoljuk, hogy érdemes mindegyik biztosítótól árajánlatot kéri, mert könnyen elképzelhető, hogy más feltételek esetében eltérő sorrend alakul ki, illetve eltérhet a technikai kamatláb és visszajuttatott többlethozam mértéke is. A biztosítás költségéből látszik, hogy az adott személy esetében akkor éri meg a konstrukció, ha legalább a hetvenedik születésnapját megéli. Másik következtetés, hogy ha 45 éves korunktól szeretnénk egy havi állandó 50 000 Ft-os pénzáramlást, akkor ehhez eddigre össze kell gyűjtenünk 15 millió forintot.

Az életjáradék speciális esetei

Hazánkban érdekes módon nem a klasszikus értelemben vett, biztosítói tevékenységgel összefüggő életjáradék biztosítás alakult ki, hanem ennek speciális válfajai váltak jobban ismerté. Az egyik ilyen leginkább lakásért életjáradék programnak nevezhető. Ez a szolgáltatás elsősorban az időseknek szól, akiknek a havi jövedelme nem fedezi a kiadásaikat és ingatlan vagyonukat átváltják egy havi fix összegű jövedelem kiegészítésre. A pénzügyi konstrukció gyakran kiegészül egyéb szolgáltatások nyújtásával is, például az idősgondozás.

A másik speciális eset az állam által meghirdetett földért járadék program. Ennél az esetnél az állam számára felajánlott földterületek értéke után fizet az állam járadékot. A program elsősorban a kisebb, önmagukban piacképtelen földterületek tulajdonosainak kedvező.

Hazánkban érdekes módon nem a klasszikus értelemben vett, biztosítói tevékenységgel összefüggő életjáradék biztosítás alakult ki, hanem ennek speciális válfajai váltak jobban ismerté. Az egyik ilyen leginkább lakásért életjáradék programnak nevezhető. Ez a szolgáltatás elsősorban az időseknek szól, akiknek a havi jövedelme nem fedezi a kiadásaikat és ingatlan vagyonukat átváltják egy havi fix összegű jövedelem kiegészítésre. A pénzügyi konstrukció gyakran kiegészül egyéb szolgáltatások nyújtásával is, például az idősgondozás.

A másik speciális eset az állam által meghirdetett földért járadék program. Ennél az esetnél az állam számára felajánlott földterületek értéke után fizet az állam járadékot. A program elsősorban a kisebb, önmagukban piacképtelen földterületek tulajdonosainak kedvező.

A biztosítási piac változásai 2013-tól

Az Európai Bíróság döntésének értelmében 2013-tól tilos a biztosítónak a díjkalkuláció során nemek szerint megkülönböztetni az ügyfeleket. Ennek két lehetséges következménye lehet. Egyrészt a biztosítók megpróbálnak majd alternatívákat keresni és nem a nemet, hanem ahhoz szorosan kötődő tulajdonságokat fognak figyelembe venni és így implicit módon megtartják a nem szerinti differenciálást. A másik lehetőség az, hogy kénytelenek lesznek azonos mutatókat használni a férfiakra és a nőkre egyaránt. Ez azzal a következménnyel jár, hogy egy férfi ügyfél esetében az új rendszerben a nőknek megfelelő magasabb várható élettartamot fogják figyelembe venni, mint eddig, így a járadékbiztosítás ára nőni fog. A nők esetében a díj nem változik. Ha a szabályozásnak az életjáradékok piacára gyakorolt hatásait vizsgáljuk, akkor az a fontos következtetés vonható le, hogy férfiaknak célszerű még a régi rendszerben megkötniük a szerződést.

Az életjáradék biztosítás matematikai háttere

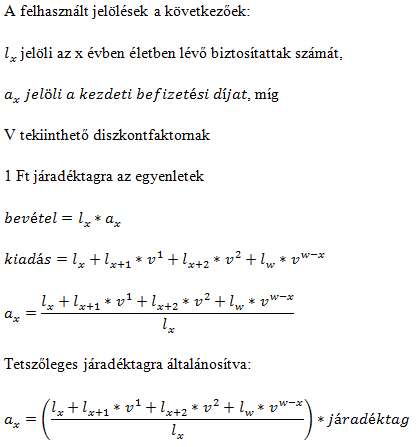

Ezzel a résszel azon olvasóinknak szeretnénk kedveskedni, akiket érdekel a háttérben megbúvó matematika és az elméleti megalapozottság. A következőekben a garancia időt nem tartalmazó életjáradék biztosításával fogunk megismerkedni. Az itt felvázolt modell egy leegyszerűsített tankönyvi példa, a valóságban a biztosítók által használatos számítás ennél némileg bonyolultabb.

A jelenben történik meg a befizetés, melynek összege megegyezik a szerződést kötő ügyfelek és az általuk befizetett díj szorzatával. Ezután ezt az összeget váltak át életjáradékká. Ez a következő képen történik: minden még élő ügyfélnek kifizetnek egy fejenként fix összeget. Az idő előrehaladtával egyre kevesebb fő számára teljesít kifizetést a biztosító, így összértékben is csökken a biztosító kifizetése. A kifizetések és a bevételek összegének meg kell egyeznie (itt egyszerűsítésként feltételeztük, hogy a biztosító nem realizál profitot), így egy könnyen megoldható egyenlethez jutunk, melyből kiszámolhatjuk, hogy egy adott összegű jövedelmet, milyen életjáradékra válthatunk át, megfordítva a feltételezést a szükséges évi járadékból kiszámolhatjuk, hogy milyen összegű megtakarításra van szükségünk. Most pedig lássuk mindezt matematikailag felírva.

Hozzászólások

A cikkben említett 50.000 Ft-os kifizetés a minimális kifizetés. Ennél lehet lényegesen több is, amennyiben a technikai kamatláb fölötti hozamot sikerül realizálnia a biztosítónak. A biztosító egy életre szóló garanciát ad a kifizetés teljesítésére, amely nagyon speciális, ennek megfelelően kerülnek a felszámított költségek is megállapításra.

Hozzászólás