Hogyan védekezzünk az IMF megállapodás elmaradása ellen?

Cikkünk az írásakor (2012.05.01) érvényes piaci állapotot tükrözi. Befektetési döntések meghozatala előtt mindig tájékozódjon az aktuális piaci helyzetről.

Ne maradjon le frissítéseinkről, regisztráljon és kérje hírlevelünket! Iratkozzon fel RSS csatornánkra!

Az elmúlt néhány napban újabb felvonást láthattunk a magyar kormány, az IMF és az EU által játszott sajátos színjátékból. Az előző felvonás - amelyben a kormány állítólag nem értesült a teljesítendő kritériumokról, pedig a nemzetközi szervezetek szerint ezek átadásra kerültek és egyértelműek voltak - véget ért. A jelenlegi felvonás szerint a tárgyalások elkezdődhetnek, de a befejeződésükre sokat kell majd várni, mivel az eddigi tárgyalási előfeltételek átalakulnak hitelnyújtási feltételekké.

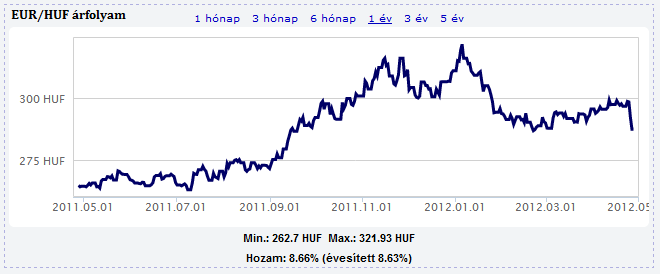

Egyre inkább egyértelműnek látszik tehát, hogy belátható időn belül nem várható megállapodás, ami az eheti erősödés után várhatóan ismét a forint gyengülését eredményezi. Tippünk azt tekinti át, hogy hogyan védekezhetünk ez ellen.

Az elmúlt néhány napban újabb felvonást láthattunk a magyar kormány, az IMF és az EU által játszott sajátos színjátékból. Az előző felvonás - amelyben a kormány állítólag nem értesült a teljesítendő kritériumokról, pedig a nemzetközi szervezetek szerint ezek átadásra kerültek és egyértelműek voltak - véget ért. A jelenlegi felvonás szerint a tárgyalások elkezdődhetnek, de a befejeződésükre sokat kell majd várni, mivel az eddigi tárgyalási előfeltételek átalakulnak hitelnyújtási feltételekké.

Egyre inkább egyértelműnek látszik tehát, hogy belátható időn belül nem várható megállapodás, ami az eheti erősödés után várhatóan ismét a forint gyengülését eredményezi. Tippünk azt tekinti át, hogy hogyan védekezhetünk ez ellen.

Miért volna fontos a megállapodás?

A Magyarországot finanszírozó befektetők az országot különböző gazdasági és politikai intézkedések miatt kockázatosnak tartják, ezért az állampapír-aukciókon egyre magasabb kamatot várnak el egységnyi megvásárolt állampapír után, így az ország csak egyre drágábban képes forráshoz jutni, ami hosszú távon az adósság további növekedéséhez vezet. Hogyan segít ezen az EU-IMF hitelkeret? Védőhálóként szolgálhat az ország számára arra az esetre, ha nem képes a piacról finanszíroznia magát, vagyis a befektetők nem hajlandóak magyar állampapírt vásárolni. Ennek az üzenete a piac felé az, hogy az ország kockázata csökken, hiszen rendelkezésünkre áll önerőnkön túl egy jelentős összeg, ami a csődkockázatot csökkenti, így a befektetők már kevésbé fogják az országot kockázatosnak tartani, és alacsonyabb kamatszintek mellett is hajlandóak finanszírozni az államot, aminek következtében a forint erősödésnek indul a főbb devizákkal szemben.

Európai helyzet

Egy másik hatás, ami jelentősen mozgatja és mozgathatja a forint árfolyamát a fő devizákkal szemben a már-már nem is elhúzódó, hanem inkább megszokott európai adósságválság. A héten Spanyolország is megközelítette azokat a kritikus finanszírozási kamatszinteket, amely mellett a hosszú távú, fenntartható finanszírozás veszélybe kerül. Hiába az újabb és újabb beavatkozás az Európai Központi Bank részéről akár piaci beavatkozással, akár kedvező hitelnyújtással, a befektetők bizalmatlansága nem enyhül.

Mit tegyünk?

Véleményünk szerint a kormány elsődleges taktikája belopolitikai okokból továbbra is az időhúzás, a tárgyalások lebegtetése. Mivel azonban így az adósságpálya emelkedik, csak idő kérdése, hogy mikor gyengül újra a forint árfolyama az euróval szemben jelentősen. Tovább súlyosbítja a helyzetet a korábban említett európai adósságválság is. A makrogazdasági események következtében ezért véleményünk szerint újra elérheti az euróárfolyam a korábban tapasztalt 305-ös szinteket. Ekkor a kormány várhatóan belátja, hogy ez a politika nem célravezető, majd gazdasági, politikai, de legfőképp a közvélemény nyomására ismét kapitulálni fog a megállapodás érdekében. Ennek következtében a forint az európai devizával szemben újra a jelenlegi, 290 közeli/alatti szinthez térhet vissza. Az általunk várt eseményekből amennyiben profitálni szeretnénk euró long, majd short pozíció felvételét ajánljuk. Jelenleg a Budapesti Értéktőzsdén két lehetőségünk van: tőkeáttételes certifikát pozíciót nyitunk, vagy a határidős piacot használva valósítjuk meg elképzeléseinket.

Certifikátok

Az EUR/HUF árfolyam változására jelenleg két EUR/HUF árfolyamra szóló certifikáttal lehet fogadni: a forint gyengülésére az EBEURHUFTL14, erősödésére pedig az EBEURHUFTS21 termékkel lehet spekulálni. A certifikátok egyik legnagyobb előnye az, hogy könnyen, egyszerűen kereskedhetünk velük a BÉT részvényszekciójában. Jellemző rájuk, hogy korlátozott veszteséget szenvedhetünk el (nem úgy, mint a határidős ügyletek esetében). Lényegük, hogy a kibocsátó vállalja, hogy a certifikát követi az alaptermék árát (jelen esetben az EUR/HUF árfolyamot) a kibocsátáskor megadott paraméterek mellett, továbbá a likviditás fenntartása érdekében árjegyzőként folyamatosan jelen van a piacon mind vételi, mind eladási oldalon. A továbbiakban bemutatunk egy példát, hogy hogyan működik a certifikát.

Netfolio tipp

Megítélésünk szerint a forint árfolyama a közeljövőben ismét felfelé indul, mivel a kormány csak akkor fogja teljesítéseni az IMF és az EMU által kért feltételeket, ha a forint árfolyama újra jelentősen meggyengül. Javasoljuk ezért 290 forintos euró árfolyamig EBEURHUFTL14 certifikát vásárlását. Amennyiben szeretné saját maga kihasználni az általunk ajánlott tippeket nyisson értékpapírszámlát a Netfolio.hu-n és használja honlapunk prémium tartalmait ingyen, beleértve portfólió kezelő rendszerünket is!

Határidős ügyletek

Másik lehetőség a határidős ügyletek kötése. Ezek hátránya, hogy shortolás (árfolyam esésből profitálunk) esetén a veszteségünk korlátlan lehet. Ezen termékek esetében sajátos helyzetben van a magyar piac, mivel a brókercégek szinte kivétel nélkül nem teszik ezeket a termékeket elérhetővé az online felületeiken, így leggyakrabban csak telefonon ügyletkötés az egyetlen módja, hogy ilyen pozíciókat nyissunk. Ezen termékek esetében kötelezettséget vállalunk, hogy lejáratkor veszünk vagy eladunk azon az áron, ahol a határidős pozíciót megkötöttük. Jellemzően a befektetők nem szokták lejáratig tartani ezeket a kontraktusokat, sokkal inkább lejárat előtt ellenirányú ügylettel lezárják őket. Például a határidős EUR/HUF árfolyam 290, és határidősen vásárolunk, majd 305 EUR/HUF árfolyam mellett határidősen eladunk, akkor realizáljuk a vétel és eladás közötti profitot és nem tartottuk a terméket lejáratig. Teljesen hasonlóan működik a konstrukció, ha eladással kezdünk!

Hozzászólások

Hozzászólás