Zártvégű befektetési alapok a tőzsdén

Cikkünk az írásakor (2014.06.10) érvényes piaci állapotot tükrözi. Befektetési döntések meghozatala előtt mindig tájékozódjon az aktuális piaci helyzetről.

Ne maradjon le frissítéseinkről, regisztráljon és kérje hírlevelünket! Iratkozzon fel RSS csatornánkra!

Mai befektetési tippünkben a tőzsdén kereskedett zártvégű, tőke-, illetve hozamvédett befektetési alapokkal kapcsolatos tudnivalókat tekintjük át. Ezeknek az a jellemzője, hogy megfelelő árfolyamon megvásárolva a kockázatmentes hozamnál akár lényegesen magasabb hozamot érhetünk el, miközben a kockázat szintje a bankbetétekhez hasonlóan alacsony.

Mai befektetési tippünkben a tőzsdén kereskedett zártvégű, tőke-, illetve hozamvédett befektetési alapokkal kapcsolatos tudnivalókat tekintjük át. Ezeknek az a jellemzője, hogy megfelelő árfolyamon megvásárolva a kockázatmentes hozamnál akár lényegesen magasabb hozamot érhetünk el, miközben a kockázat szintje a bankbetétekhez hasonlóan alacsony.

A befektetési alapokat visszaválthatóságuk alapján nyíltvégű-, és zártvégű alapokra oszthatjuk. Míg a nyíltvégű befektetési alapok befektetési jegyeit az alap kezelője folyamatos forgalmazás keretében bármikor visszaváltja, illetve újakat bocsát ki, addig a zártvégű befektetési alapok jegyeit a futamidő alatt az alapkezelő nem váltja vissza, és nem is bocsát ki újat. Annak érdekében azonban, hogy a futamidő alatt is legyen lehetősége a befektetőknek arra, hogy a befektetési alapot értékesíteni tudják, az alapkezelő köteles az ilyen befektetési alapot tőzsdére bevezetni. Ennek megfelelően a Budapesti Értéktőzsdén is megtalálhatók ezek az alapok, jelenleg 95 zártvégű alappal lehet a BÉT-en kereskedni, melyek közül 90 ígér valamilyen (részleges vagy teljes) tőkevédelmet, ill. hozamvédelmet.

Mitől lesz egy alap hozamvédett?Míg korábban a tőkegarantált, majd a hozamgarantált alapok terjedtek el, mára a tőke-, illetve hozamvédett alapok vették át helyüket. A különbség mindössze annyi, hogy míg a garantált alapok esetében egy bankgarancia is biztosítja a fizetési ígéretnek megfelelő összeg kifizetését, addig a tőke-, illetve hozamvédett alapok esetében ezt kizárólag az alap befektetési politikája biztosítja. Hogyan tudja az alap befektetési politikája biztosítani a tőke, illetve a hozam kifizetését? Ezek az alapok az eszközeik nagy részét – általában 80–90%-át – jellemzően bankbetétbe, vagy egyéb, alacsony kockázatú, fix kamatozású eszközbe fektetik úgy, hogy a lejáratkor a bankbetét (vagy más hasonló eszköz) értéke elérje a fizetési ígéretnek megfelelő összeg, valamint az alapkezeléssel kapcsolatos díjak összegét. Ennek megfelelően, amíg az adott bank – melynél a befektetési alap bankbetétet helyezett el – fizetőképes, addig a fizetési ígéretnek megfelelő kifizetés biztosnak tekinthető. Az alap eszközeinek további 10–20%-át jellemzően tőkeáttételes, származtatott ügyletekbe, általában opciókba fekteti, annak érdekében, hogy amennyiben az előre meghatározott feltételek teljesülnek, többlethozamot tudjon fizetni a befektetési alap. Amennyiben azonban a tőzsdén keresztül, akár névérték alatt vásároljuk meg a befektetési alap befektetési jegyét, úgy lehet esélyünk többlethozamra, hogy közben a garantált hozam sem elenyésző, sőt akár magasabb is lehet a kockázatmentes hozamnál.

Hogyan vásárolhatók meg ezek az alapok?Zártvégű befektetési alapokhoz kétféle módon juthatunk.

Kibocsátás előtt a jegyzési időszak alatt a forgalmazó helyen jelezhetjük jegyzési igényünket, ebben az esetben névértéken (vagy minimális diszkonttal) vásárolhatjuk meg, és így csak a tőke, és legfeljebb egy minimális hozam visszafizetését garantálják. A K&H Alapkezelőnek van néhány alapja, mely csak részleges tőkevédelmet, a tőke 95%-ának visszafizetését ígéri, és várható, hogy ezek a konstrukciók lesznek a jövőben az általánosak, mivel a forintkamatok csökkenése miatt csak így lehet megvásárolni olyan mennyiségű opciót, ami vonzó hozamot tud ígérni.

A másik lehetőség, ha a már korábban kibocsátott, a Budapesti Értéktőzsdére bevezetett alapok közül válogatunk. A Xetra 2013. december 6-ai bevezetése óta a befektetési jegyekkel többaukciós kereskedési modellben lehet kereskedni a BÉT-en. Ez azt jelenti, hogy tőzsdenapokon négyszer 30 perces időintervallumban, 8:30–9:00, 11:00–11:30, 14:00–14:30 és 16:35–17:05 között lehet látni a kereskedési rendszerbe bevitt ajánlatokat. Vegyük figyelembe, hogy ha nincs valós idejű adatszolgáltatásra előfizetésünk, akkor csak 15 perccel késleltetett adatokat láthatunk, így pl. a BÉT honlapján a megadott időintervallumoknál 15 perccel később láthatjuk. Az adott aukciós szakasz végén - amennyiben vannak egymással párosítható vételi és eladási ajánlatok az adott termékre - létrejönnek az ügyletkötések. Annak érdekében, hogy nehezebb legyen manipulálni az árfolyamokat, az egyes aukciós szakaszok egy 30 másodperces időintervallumban véletlenszerű időpontban zárulnak le, így még ha pontosan 9:00-kor adunk be ajánlatot, akkor is van rá esély, hogy valaki ezt követően, még ugyanabban az aukciós szakaszban módosítja az ajánlatát, vagy valaki más is visz még be új ajánlatot. Természetesen az aukciós szakaszok között is adhatunk megbízást, azonban az csak az aukciós szakasz ideje alatt válik nyilvánossá.

Netfolio tipp

Regisztráljon az Erste NetBroker szolgáltatásra a netfolio.hu-n keresztül, így amellett hogy alacsony díjakkal kereskedhet a Budapesti Értéktőzsdén, díjmentesen elérheti portálunk Prémium jogosultsághoz kötött funkcióit, köztük a zártvégű befektetési alap értékelőt.

Zártvégű befektetési alap értékelőnkkel egyszerűen meghatározható, hogy amennyiben az aktuális legjobb eladási áron megvásároljuk az értékpapírt, az mekkora évesített hozamot garantál. Amennyiben ez megfelelő számunkra, ezen az árfolyamon jó eséllyel tudunk belőle vásárolni. Megpróbálhatunk ennél alacsonyabb áron is vételi megbízást adni. Ilyenkor érdemes figyelembe venni a legjobb vételi árat, valamint az utolsó kötés árát, továbbá azt is, hogy mikor volt az utolsó kötés.

Nem csak akkor érdemes azonban zártvégű befektetési alapot venni, ha a garantált hozama magas. Azt is érdemes megnézni, hogy az aktuális egy jegyre jutó nettó eszközértékéhez képest mekkora diszkonttal vásárolhatjuk meg. Különösen amennyiben már közeli az alap lejárata, joggal feltételezhetjük, hogy már nem fog lényegesen visszaesni az alap eszközértéke, így akár rövid idő alatt magas hozamra tehetünk szert.

Több eset lehetséges. Alapértelmezetten a zártvégű alapok a lejáratkor megszűnnek, és a lejárat napját követően általában 7–10 munkanappal az alapkezelő automatikusan jóváírja számlánkon a befektetési alap lejáratkor érvényes egy jegyre jutó nettó eszközértékét. 2006-ig ez volt az általános gyakorlat.

2006 szeptemberétől azonban bevezetésre került a kamatadó, azzal az átmeneti rendelkezéssel, hogy a 2006. augusztus 31-ig lekötött betétek, illetve eddig megvásárolt befektetési jegyek az első kamat-, illetve hozamfizetésig adómentesek. Ennek kihasználására terjedt el az a gyakorlat, hogy lejáratkor az alapkezelők meghosszabbították a futamidőt, vagy átalakították nyíltvégűvé az alapot. Időközben már az összes 2006. augusztus 31. előtt létező zártvégű alap lejárt, megszűnt vagy átalakult, azonban továbbra is gyakori, hogy a futamidő végén ezeket az alapokat nyíltvégűvé alakítják, így nem történik automatikus kifizetés.

Hogyan juthatunk ilyen esetekben a pénzünkhöz?

Az egyik lehetőség, ha tőzsdén keresztül eladjuk. Ilyen esetben arra kell figyelni, hogy a lejárat előtt általában 3–6 munkanappal lehet utoljára az adott alappal kereskedni a tőzsdén. Ilyen esetben a tőke-, illetve hozamvédelem ránk nem vonatkozik, olyan árfolyamon tudjuk eladni a befektetési jegyünket, amelyen valaki hajlandó megvenni.

A másik lehetőség, hogy az alap átalakulását követő 30 napon belül jutalékmentesen visszaválthatjuk a forgalmazónál. Ehhez azonban általában a forgalmazónál (K&H Alapkezelő alapjai esetén a K&H Banknál, MKB Alapkezelő alapjai esetén az MKB Banknál) nyitnunk kell egy értékpapírszámlát (mely havi számlavezetési díjjal jár), a befektetési jegyet a forgalmazónál vezetett értékpapírszámlánkra kell transzferálni (ennek is van költsége), majd a visszaváltást követően a pénzösszeget átutalhatjuk a bankszámlánkra, vagy felvehetjük készpénzben (átutalási vagy készpénzfelvételi díj levonása mellett). Ráadásul amennyiben TBSZ vagy NYESZ számlán tartottuk befektetési jegyeinket, akkor nem transzferálhatjuk más befektetési szolgáltatónál a normál értékpapírszámlánkra azokat. Egyedül az OTP szokott korrekt módon eljárni a zártvégű befektetési alapok átalakítása esetén, ők ilyenkor lehetővé teszik, hogy az aktuális számlavezetőnknél nyilatkozzunk a visszaváltásról, és közvetlenül a forgalmazó (OTP Bank) értékpapírszámlájára transzferáljuk a befektetési jegyeinket, majd a forgalmazó a saját számlavezetőnknél vezetett (akár TBSZ vagy NYESZ) számlánkra utalja vissza az ellenértéket. Még az is előfordult, pl. az OTP Dupla Fix II. Alap átalakításakor, hogy az értékpapír transzfer költségét is átvállalták.

Érdemes tehát figyelni a lejárat előtti hetekben az alapkezelő közleményeit, és amennyiben a futamidő végén a befektetési alap átalakítására kerül sor, tőzsdén keresztül eladni a befektetési jegyeket, illetve amennyiben OTP-s alapról van szó, nyilatkozni a visszaváltásról.

A fenti ábrán látható, hogy jelenleg a K&H nemesfém plusz 2 alap (ticker: KHNEMFPL2) 9500 Ft-ért vásárolható meg a Budapesti Értéktőzsdén, és lejáratkor, azaz 2015.04.17-én legalább 10.000 Ft-ot fog kifizetni. Ez azt jelenti, hogy legalább 5,81%-os évesített hozamot lehet elérni. Ez abszolút értékben nem tűnik túl nagynak, de ha összehasonlítjuk az állampapír piaci referenciahozamokkal, akkor jelentős prémiumot tartalmaz. Jelenleg az 1 éves állampapír piaci referenciahozam 2,3%, ehhez képest tehát 3,51%-os prémiumot érhetünk el a K&H nemesfém plusz 2 alap megvásárlásával. Ezért a prémiumért cserébe futjuk a K&H Bank csődkockázatát, valamint a likviditási kockázatot, mivel a futamidő vége előtt nem biztos, hogy el tudjuk adni a befektetési jegyeinket.

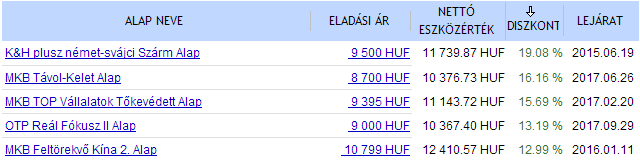

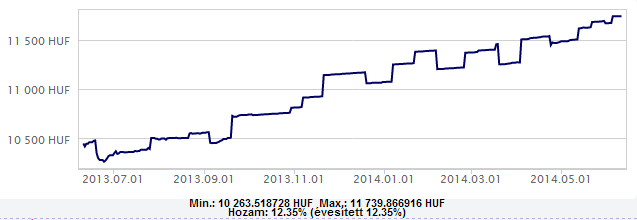

Mint említettük, érdemes azt is megnézni, hogy a jelenlegi 1 jegyre jutó nettó eszközértékhez képest mekkora diszkonttal forognak a befektetési alapok. Mint látható, a K&H plusz német-svájci alap (KHPLDXSMI1) 19,08%-os diszkonttal érhető el. Amennyiben azt feltételezzük, hogy lejáratkor sem lesz alacsonyabb az értéke, mint most, akkor 9500 Ft-os árfolyamon megvásárolva 22,59% évesített hozamot érhetünk el. Nézzük meg, hogyan alakult a befektetési alap nettó eszközértéke az elmúlt egy évben.

Mint látható, az elmúlt egy évben emelkedő tendenciát mutatott a K&H plusz német-svájci alap egy jegyre jutó nettó eszközértéke, és most a maximumán áll, 11739,87 Ft-on. De mitől is függ, hogy hogyan alakul az eszközérték? Minden befektetési alapnak van egy kezelési szabályzata. Ez az adott alapkezelő honlapján elérhető, K&H Alapkezelő esetén a www.khalapok.hu, MKB Alapkezelő esetén az alapkezelo.mkb.hu, OTP Alapkezelő esetén a www.otpalap.hu, míg az OTP Ingatlan Alapkezelő esetén a www.otpingatlanalap.hu honlapon. Az alap kezelési szabályzatában részletesen le van írva, hogy pontosan hogyan lehet meghatározni a futamidő végén kifizetett hozamot. A K&H plusz német-svájci alap esetében a hozam a DAXK index (ez a DAX indexnek az osztalékfizetést figyelmen kívül hagyó változata) és az SMI index értékétől függ. Amennyiben az ebből a két indexből 50–50%-os arányban álló kosár végső értéke magasabb lesz, mint az induló árfolyama volt, akkor az alap 18% hozamot fizet, azaz összesen 11800 Ft-ot, míg ha alacsonyabb lesz a kosár végső értéke, akkor nem fizet hozamot, tehát összesen 10000 Ft-ot fizet ki az alap. Az induló árfolyam a 2012.10.12-től számított első 10 tőzsdenapi záró árfolyam átlaga, a DAXK esetén 3989,28, az SMI esetén 6701,32. 2014.06.06-án a DAXK index záró értéke 5138,23, míg az SMI záró értéke 8659,69 volt. A két indexből álló kosár értéke tehát 29,01%-kal magasabb, mint az induló árfolyama. Ebből következően, ha a két indexből álló kosár értéke nem csökken legalább 22,49%-ot (vagy akár még tovább nő), akkor a K&H plusz német-svájci alap legalább 11800 Ft-ot ki fog fizetni a lejáratát követően, 2015.06.30-án. Ez 22,47% éves hozamot jelent, amennyiben ma 9500 Ft-os árfolyamon vásároljuk meg. Ha viszont 22,49%-ot meghaladó zuhanás következik be a DAXK és az SMI indexből álló kosár értékében, még akkor is kifizetésre kerül 10000 Ft, azaz 9500 Ft-os árfolyamon megvásárolva 4,83% éves hozamra tehetünk szert. Adózási tudnivalók

Amennyiben lejáratig megtartjuk a befektetési jegyeinket, akkor kamatjövedelemnek minősül a befektetési jegy révén szerzett bevételnek az a része, amely meghaladja az értékpapír megszerzésre fordított értékének és a járulékos költségnek az összegét. Kamatjövedelemnek minősül a rendszeres időszakonként teljesített hozamfizetés egésze is. Az 1995. évi CXVII. törvény (Szja tv.) 65. § (2) bekezdése szerint a 16% mértékkel számított adót a kifizetőnek kell levonni, megfizetni és bevallani. Az 1998. évi LXVI. törvény (Eho tv.) 3/A. § előírásai szerint a magánszemélyek részére juttatott kamatjövedelmet 6%-os mértékű egészségügyi hozzájárulás-fizetési kötelezettség terheli, amely – a kamatadóval összhangban – a kifizetés során a kifizető által kerül megállapításra, levonásra.

Amennyiben viszont tőzsdén keresztül adjuk el befektetési jegyeinket, akkor az ellenőrzött tőkepiaci ügyletből származó jövedelemre vonatkozó szabályokat kell alkalmazni (Szja. tv. 67/A. §). Ebben az esetben saját magunknak kell az adóévet követő év május 20-ig bevallanunk és megfizetnünk az adót. Azonban az adóévben keletkezett összes ügyleti nyereségünket és ügyleti veszteségünket össze kell vonni, és csak a különbözet után kell 16% személyi jövedelemadót fizetni.

Továbbá a hatályos Szja tv. alapján lehetőség van olyan konstrukciók keretei között nyilvántartani befektetési jegyeinket, amelyeken adómegtakarítás érhető el. Ilyen a tartós befektetésből származó jövedelem, ahol a konstrukció adómentességet biztosít amennyiben a TBSZ számla megnyitását követő ötödik adóév végéig nem történik terhelés a számlán, míg a harmadik adóév végétől 10% mértékű kedvezményes adókulcsot tesz lehetővé. Valamint ilyen a nyugdíj-előtakarékossági számla, amely meghatározott feltételek esetén a nyugdíj-előtakarékossági támogatás lehetőségét nyújtja, valamint adómentes nyugdíjjellegű kifizetést nyugdíjra való jogosultság és a szerződéskötés évét követő 10. vagy azt követő adóévben történő szerződés megszüntetése esetére. A feltételek nem teljesítése esetén a keletkezett jövedelmet adó- és eho fizetési kötelezettség terheli.

Az itt leírtak nem minősülnek adótanácsadásnak, és a cikk írásakor hatályos, a belföldi magánszemélyekre vonatkozó jogszabályokat tükrözik. Javasoljuk minden esetben a hatályos jogszabályok tanulmányozását.

Vannak olyan alapok, melyek a futamidő alatt is teljesítenek hozamfizetést, sőt némelyik részben a tőkét is visszafizeti már a lejárat előtt. Ilyen esetekben fontos odafigyelni arra, hogy a hozamfizetésre az jogosult, aki a megfeleltetési napon (általában a kifizetés előtti 3–6. munkanap) tulajdonosa a befektetési jegynek. Mivel azonban a Budapesti Értéktőzsdén T+3 napos az elszámolás, ezért további 3 tőzsdei kereskedési nappal korábban lehet utoljára úgy megvásárolni az adott befektetési alap befektetési jegyeit, hogy még hozamfizetésre jogosultak legyünk. Nézzünk egy konkrét példát. A K&H többször termő alap (KHTOBBSZOR) 2014.07.22-én kifizet 600 Ft-ot. Az ehhez tartozó megfeleltetési nap: 2014.07.15 (ez a kezelési szabályzatából derül ki). Ennek megfelelően, aki 2014.07.10-én vásárolja meg a BÉT-en keresztül, az 2014.07.15-én a tulajdonosa lesz, így 2014.07.22-én a számláján jóváírnak 600 Ft-ot (amennyiben belföldi magánszemélyként normál értékpapírszámlán van a befektetési jegy, a kifizető ebből levon 16% kamatadót). Aki viszont 2014.07.11-én vásárol belőle, az csak 2014.07.16-án lesz tulajdonos, így erre a kifizetésre nem jogosult.

Hozzászólások

Hozzászólás